※当サイトは、アフィリエイトプログラムに参加しています。記事内容は公平さを心がけています。

むぎ@

むぎ@こんにちは!むぎ@です。

副業でワンルームマンション投資をしています(⇒プロフィール)。

このブログは、東京23区で中古ワンルームマンション投資をしている経験を発信するブログです。

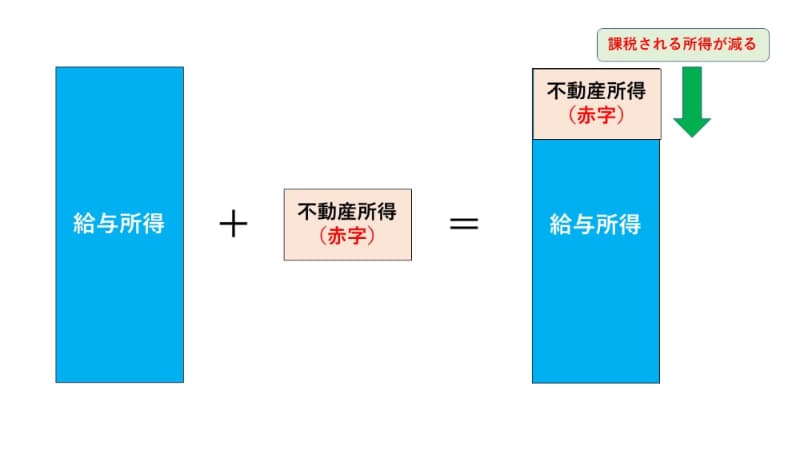

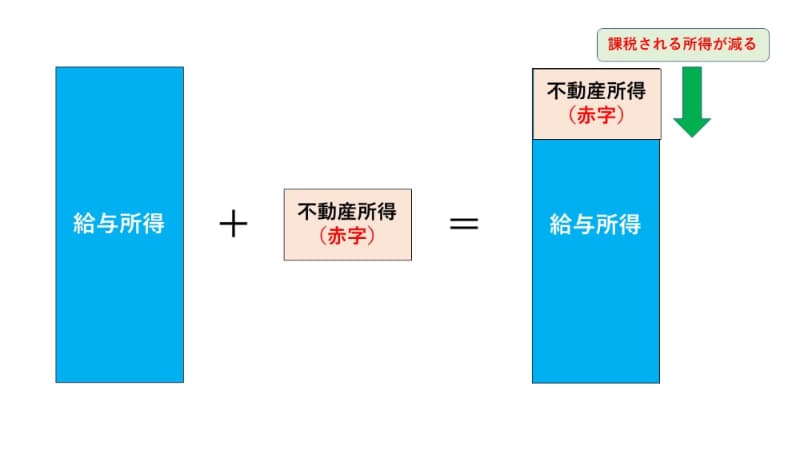

ワンルームマンション投資の営業トークでよく聞くのが「不動産投資で赤字が出ても、表向きの給与額を減らして所得税を減らせますよ!」「税金が還って来ますよ!」といったものです。

これは新築ワンルームマンションの販売でよく使われる営業トークです。

こんな話を聞けば、「仮にマンション投資が赤字でも税金が還ってくるから安心!」と、納得する人が不思議とでてきます・・・

最初に言っておきますが、不動産投資で節税のメリットが大きいのは、相続や贈与のときです。

サラリーマンの給与が節税できると期待するのは間違いですし、危険な考えです。

あなたがワンルームマンション投資で節税することを考えるなら、この記事を最後まで読んでみてください。

陳腐な営業トークにダマされない節税の知識をもってもらえると思います!

不動産投資の節税効果は年収で違う!?年収〇〇万円以上なら43%の節税

経費と同額を節税することはできません!

節税とは「法律に基づいて税金を減らすこと」ですが、多くのサラリーマンは確定申告をしませんので、節税の仕組みを理解してないように思います。(むぎ@がそうでした^^;)

たとえば、「不動産投資セミナーの参加費1万円を経費で落とす」となったときに、税金はいくら安くなると思いますか?

不動産投資関連の出費だから全額経費になるよね?

だから税金は1万円減らせると思うよ!

となればハズレです ^^;

答えは、「全額経費になるけど、減らせる税金の金額は人によって違う」です。

この例題だと、所得税と住民税を合わせて節税できる金額は、納税する人によって1,500円~5,500円と違います。

つまり、納税する人によって経費の15%~55%の割合で税金を減らすことができるという事です。

人によって納税額が変わる理由を、次の「節税の仕組み」でご説明します。

節税の仕組み

不動産投資で得た所得にかかる税金は、所得税と住民税です。

住民税はほとんどの地域で所得の10%と決まっています。

ココ大事なとこですが、一方の所得税は納税者の「課税される所得金額」によって税率が違います。

課税される所得金額とは?

最初に知ってもらいたいことは、年収と課税される所得金額は違うということです。

年収は個人の総所得になりますが、そこから控除金額(所得控除、給与所得控除、社会保険料控除)を引いた金額が『課税される所得金額』になります。

所得控除は全部で14種類もあり、ふるさと納税で使う「寄付金控除」もその一つです。

そして、不動産投資で得た収入から必要経費を引いた不動産所得も「課税される所得金額」に合算されます。

サラリーマンの場合、給与収入と不動産投資で得た収入それぞれの「課税される所得金額」を合計した金額によって税率が決まります。

所得税の税率は、所得が多ければ多いほど高い税率が課される「累進税率」になっています。

以下に示すように、課税される所得金額によって税率が5%~45%の7段階に設定されます。

不動産投資をする人の「課税される所得金額」は、給与収入と不動産投資収入の課税される所得金額を合計したもので税率が決まります。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超え 330万円以下 | 10% | 9万7,500円 |

| 330万円超え 695万円以下 | 20% | 42万7,500円 |

| 695万円超え 900万円以下 | 23% | 63万6,000円 |

| 900万円超え 1,800万円以下 | 33% | 153万6,000円 |

| 1,800万円超え 4,000万円以下 | 40% | 279万6,000円 |

| 4,000万円超え | 45% | 479万6,000円 |

所得税額は、「課税される所得金額×税率ー控除額」で計算できます。

例えば次の設定で所得税を計算してみましょう。

独身の会社員が年間400万円の給与所得のほかに100万円の不動産所得を得て、青色申告で簡易簿記をしていた場合、控除額とかかる税金の目安は以下となります。(社会保険料控除額はその年に支払った社会保険料の全額が対象ですが、ここでは30万円と仮定します)

□給与所得(給与所得控除後の金額)400万円

□不動産所得(不動産収入から必要経費を引いた金額)100万円

□給与から引ける控除(基礎控除48万円、社会保険料控除30万円、青色申告特別控除10万円)

88万円

課税される所得金額は、(400万円ー88万円)+100万円=412万円

このときの所得税率は、上の早見表から「330万円超え 695万円以下」に当てはまるので税率20%です。

控除額は42万7,500円となるため、年間で支払う所得税額は

412万円×20%ー42万7,500円=39万6,500円になります。

住民税は10%とすると41万2,000円ですから、

収める税金は39万6,500円+41万2,000万円=80万8,500円になります。 ・・・①

では、不動産関連のセミナー参加費1万円を全額経費にしたとします。

上記の例ですと、課税される所得金額412万円から経費1万円を引くことができます。

すると、年間で支払う所得税額は (412万円ー1万円)×20%ー42万7,500円=39万4,500円

住民税は (412万円ー1万円)×10%=41万1,000円

収める税金は39万4,500円+41万1,000円=805,500円 ・・・②

1万円の経費をつかう前の納税額①80万8,500円と経費をつかった納税額②805,500円の差額は3,000円です。

つまり、1万円の経費が出たことで、税金を3,000円減らすことができました!

で、ここがポイントですが、減らすことができる税額は次の計算で出せます。

(経費の金額)×(課税される所得金額の所得税率+住民税率10%)

税率は所得税率に住民税率10%を加えたものです。

今回ですと、1万円×30%=3,000円となります!

つまり、減らせる税額は、課税される所得金額が高い人ほど多くなるという事です。

ここでお伝えしたいことは、課税される所得金額は年収で決まってきます。

ですから、不動産収入がメチャクチャ多くなければ、通常は本業の収入が高い人ほど経費で減らせる納税額が高くなります。

所得税率が変わる年収の目安は?

『節税の仕組み』でお伝えしたとおり、節税効果はあなたの年収で変わります。

不動産収入が多ければ、本業の収入を押し上げて所得税率が上がるかもしれません。

まずは、あなたの給与収入での税率の目安を知っておきましょう。

課税される所得金額は社会保険料など人によって金額が違うので、目安として考えてください。

サラリーマンであれば給与所得の源泉徴収票から計算するのがより正確なので参考にしてください。

「課税される所得金額」=年収ー給与所得控除ー基礎控除ー社会保険料控除 といった計算から年収を逆算します。

【サラリーマンなどの給与所得者の年収と所得税率の目安】

※トータルの税率は所得税率に住民税率10%を加えた税率です

税率5%に該当する給与年収 約442万円以下

税率10% 約650万円以下

税率20% 約1,103万5千円以下

税率23% 約1,344万7千円以下

税率33% 約2,263万円以下

税率40% 約4,415万円以下

税率45% 約4,415万円超え

サラリーマンの平均年収は500万円以下と言われますので、税率は住民税を合わせて15%もしくは20%になります。

次の章でご紹介しますが、仮に不動産投資で20万円の赤字が出ても、税率が10%や20%なら節税できる金額は2万円もしくは4万円にしかなりません。

あなたの年収が高くて43%の税率でも8万6千円の節税しかありません。

不動産投資が赤字だと、節税効果があっても手取りの収入が減ることを理解してください。

だから不動産投資は黒字を目指さないといけないよ!

ワンルームマンション投資で得られる4つの節税効果

節税の仕組みは理解できましたか?

ポイントは、経費は納税額を直接減らすのではなく、所得を減らした結果、納税額が減ります。

減らせる(節税できる)金額は、経費に税率(所得税率+住民税率)を掛けて計算ができます。

そして、年収が高い人ほど税率が高いから節税効果は高いということでした。

ここまでは、不動産投資における所得税と住民税について触れました。

不動産投資で節税できる税金は全部で5つあります。

□ 所得税

□ 住民税

□ 相続税

□ 贈与税

□ 法人税

法人税は不動産投資ビギナーには関係ありませんので、ココでは解説をはぶきます。

所得税・住民税は、サラリーマンの給与に対する節税効果が小さい

不動産投資は所得税と住民税に対する節税効果が小さいと最初に書きました。

ここではその理由を紹介します。

最初に理解してほしいことは、所得税率を決める基準になる「課税される所得金額」は、給与所得と不動産所得の合計です。

ですから、不動産所得が赤字だと合計した「課税される所得金額」が減りますので、結果的に所得税が安くなります。

これが不動産投資で所得税を節税できるスキームです。

これを理解すれば、不動産投資で所得税と住民税の節税効果が小さい理由が分かりやすいです。

理由は2つあります。

【不動産投資で所得税と住民税の節税効果が小さい理由】

①不動産所得が赤字にならないと節税効果がない

②2年目以降は不動産所得が黒字になりやすい

①不動産所得が赤字にならないと節税効果がない

不動産投資は、年間の家賃収入よりも経費が高いときに赤字になります。

経費の内訳には減価償却費が含まれるので、金銭的には黒字でも帳簿上で赤字になることもあります。

ワンルームマンション投資だと退去期間が長く続いて家賃が入ってこないケースもありますが、特に購入1年目は帳簿上の赤字になりやすいです。

理由は、ワンルームマンションを購入するための費用(経費)が1年目にだけ発生するからです。

具体的には、登記費用で約30万円、ローンの手数料などで約20万円、固定資産税や管理費・修繕積立金が約10万円かかります。

つまり、ワンルームマンションを購入するのに諸費用が50~60万円かかるので、購入1年目は経費が増えて赤字になりやすいのです。

不動産投資が赤字になると、給与所得を減らせますので、税金はそれだけ安くなります。

でもですね・・・減らせる税額は、赤字額×税率(所得税・住民税)です。

サラリーマンの多くが所得税と住民税を合わせて15%もしくは20%でしたので、50万円赤字だと7万5千円もしくは10万円の節税になります。

赤字になることが前提ですし、節税額をみても『どうなの?』って思いませんか?

②2年目以降は不動産所得が黒字になりやすい

タイトルのとおりです。

購入1年目は諸経費50~60万円が通常の経費に上乗せされますのでゲタをはかせた状態です。

ところが2年目以降はゲタがなくなりますので、黒字化しやすくなります。

赤字になったとしても前年よりも少ない節税にしかなりません。

相続税・贈与税は節税効果が大きいからおススメ!

所得税や住民税は節税効果が限定的で、節税を目的に不動産投資をすることはおススメできないことがご理解いただけましたか?

でも、相続税や贈与税の節税が目的なら、不動産投資を検討するのもアリです。

相続税や贈与税って資産家が支払う税金のイメージがありますけど、昔に比べて支払う対象者が拡大されていることをご存じですか?

実は平成27年の税制改正で相続税を払う対象者が拡大されました。

相続税を支払う対象者が増えた理由

相続税を支払う必要があるのは、一定の金額以上の資産を持っている人が亡くなったときです。

この一定の金額が「基礎控除額」と言われるものです。

平成26年12月31日までに発生した相続税の基礎控除額は、

5,000万円+(1,000万円×法定相続人の数)でした。

法定相続人とは?

民法で規定された相続人のことです。

配偶者はつねに相続人になりますが、それ以外の遺族は順位が決まっています。

第1順位は子、第2順位は直系尊属、第3順位は兄弟姉妹です。

ちなみに配偶者は婚姻関係のある戸籍上の配偶者だけで、内縁関係は相続人になりません。

※直系尊属の説明は本題からそれますので、はぶきます。

たとえば、相続人が配偶者と子供2人だったら、夫の財産総額が5,000万円+(1,000万円×3人)=8,000万円を超えなければ相続税がかかりませんでした。

基礎控除額は最低でも5,000万円ありましたので、庶民には関係のない税金でした。

ところが、平成27年1月1日以降に発生した相続税は基礎控除額が大きく下がりました。

3,000万円+(600万円×法定相続人の数)です!

相続人が配偶者と子供2人だと、3,000万円+(600万円×3人)=4,800万円までしか控除ができません。

基礎控除額の最低金額が3,000万円です。

都市部に住む高齢者の相続だと、持ち家と貯金があれば相続税の対象になってしまうかもしれません。

相続税・贈与税の節税に不動産投資が有効な理由

相続税や贈与税は、課税される財産が現金なら全額が課税の計算対象になります。

ところが、課税される財産が不動産のときは、現金と比べて3~4割程度評価額を下げて計算します。

つまり、相続や贈与する財産は、現金よりも不動産にした方が税金が安くなります。

相続税の税率は10%~55%までの8段階あります。

例えば、配偶者に相続する資産から基礎控除などを引いた評価額、相続税が課税される資産が現金で3,000万円か不動産で3,000万円かでは相続税額が大きく違います。

課税される取得金額が現金3,000万円だと、相続税は

3,000万円×15%ー50万円=400万円です。

もしも不動産3,000万円だと、仮に3割評価を下げると、相続税は

3,000万円×(1-0.3)×15%ー50万円=315万円です。

相続する資産がもっと多いと税率が上がるので、不動産で相続するメリットがより大きいことがわかります。

この無料セミナーは、ワンルームマンション投資家のリアルな経験が聴けるよ

まとめ

今回は、節税を売りにしたワンルームマンション販売に対する注意喚起をブログにしました。

まず、年収500万円前後のサラリーマンが不動産投資で赤字を出した場合、赤字額の15%~20%しか節税できないので、赤字を出さない方がキャッシュを残せることを紹介しました。

不動産投資は黒字化することが大事です。

そして、相続税・贈与税の対策として不動産投資をすることは、相続金額と投資対象によりますが、検討する価値がありました。

新築ワンルームマンションのセールストークで節税を言ってくる営業マンには、十分に警戒してくださいね!

最後まで読んでいただきありがとうございました。