※当サイトは、アフィリエイトプログラムに参加しています。記事内容は公平さを心がけています。

むぎ@

むぎ@こんにちは!むぎ@です。

副業でワンルームマンション投資をしています(⇒プロフィール)。

このブログは、東京23区で中古ワンルームマンション投資をしている経験を発信するブログです。

女性の社会進出によって共働き世帯数は2021年に1177万人となり、専業主婦世帯458万人の2倍以上になっています。

ということはダブルインカム世帯が増えて世帯収入が伸びていると思いますが、妻の老後生活を考えたときに生活費は大丈夫?と心配になるところがありましたので、ご紹介します。

『不動産投資は家族のためにやるんだよ!』と奥様を説得する材料にもなるかと思いますので、最期まで読んでみてください。

女性は長生きしやすいから老後が心配

誤解されやすい平均寿命

男性にくらべて女性のほうが長生きしやすいことはご存じのとおりです。

2021年における日本人の平均寿命は、男性が81.47年、女性が87.57年です。

わかりやすいように、男性の平均寿命が81歳、女性が87歳と数字を丸めますが、実は平均寿命の考え方を誤解している人が多いです。

例えば、2021年に生まれた男の子が、実際に何歳まで生きるかを考えた場合、「平均で81歳まで生きる」は間違いです。

また、現在60歳の男性が、「俺もあと21年は生きるのか・・・」と考えるのも間違いです。

この間違いを理解するには、平均寿命の定義を知ってもらうと良いかと思います。

つまり、現時点での死亡率などのデータから算出して、死亡状況が今後変化しないと仮定したときに、各年齢のものが平均してあと何年生きられるかという期待値が平均余命です。

現時点では2021年に生まれた男子は81歳まで生きると予測されますが、今後の死亡率が低くなることが予想されるので、実際には81歳よりも長く生きることが見込まれます。

5年後、10年後に作成された生命表でこの男子の余命を調べると、もっと長生きすることが確認できると思います。

また、現在60歳男性の平均余命は、生命表から24.12歳とわかっているので、60歳男性の平均寿命は84.12歳と言えます。

もちろん、この男性の場合もすでに平均寿命よりも長く生きる予測ですが、実際には将来の死亡率の減少が影響して84歳以上生きる可能性が高くなります。

今回のデータは、2022年3月2日に公表された『第23回生命表』によって算出できますが、これは2020年の完全生命表です。

2020年国勢調査による日本人人口の確定数、人口動態統計の確定数(2020年死亡数、2019年及び2020年出生数)を基に作成されています。

ここに示す死亡数は、10 万人の出生者が生命表上の年齢別死亡率に従って死亡していくとした場合の人数です。

ご参考までに、第23回生命表にある各年齢の平均余命をまとめておきます。

あなたの年齢にこの平均余命を足したものが、2020年時点の死亡率ではあと何年生きる可能性が高いかがわかります。

※実際にはもっと長い期間生きる可能性が高いことも知っておきましょう。

| 年齢 | 男性 | 女性 |

|---|---|---|

| 30歳 | 52.18年 | 58.17年 |

| 35歳 | 47.33年 | 53.25年 |

| 40歳 | 42.5年 | 48.37年 |

| 45歳 | 37.72年 | 43.52年 |

| 50歳 | 33.04年 | 38.75年 |

| 55歳 | 28.5年 | 34.06年 |

| 60歳 | 24.12年 | 29.42年 |

| 65歳 | 19.97年 | 24.88年 |

| 70歳 | 16.09年 | 20.45年 |

| 75歳 | 12.54年 | 16.22年 |

| 80歳 | 9.34年 | 12.25年 |

| 85歳 | 6.59年 | 8.73年 |

| 90歳 | 4.49年 | 5.85年 |

何が言いたいかというと、あなたは平均寿命以上に生きる可能性が高いということです!

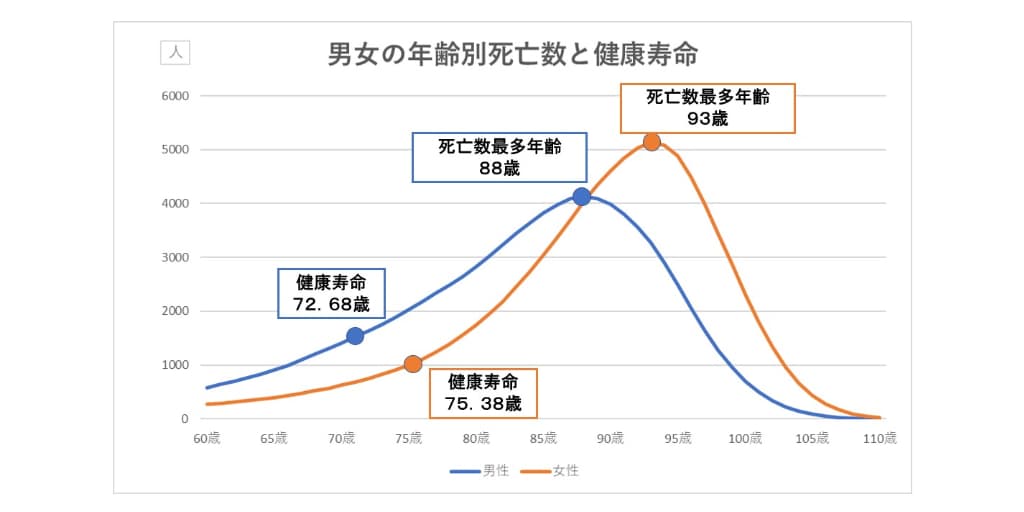

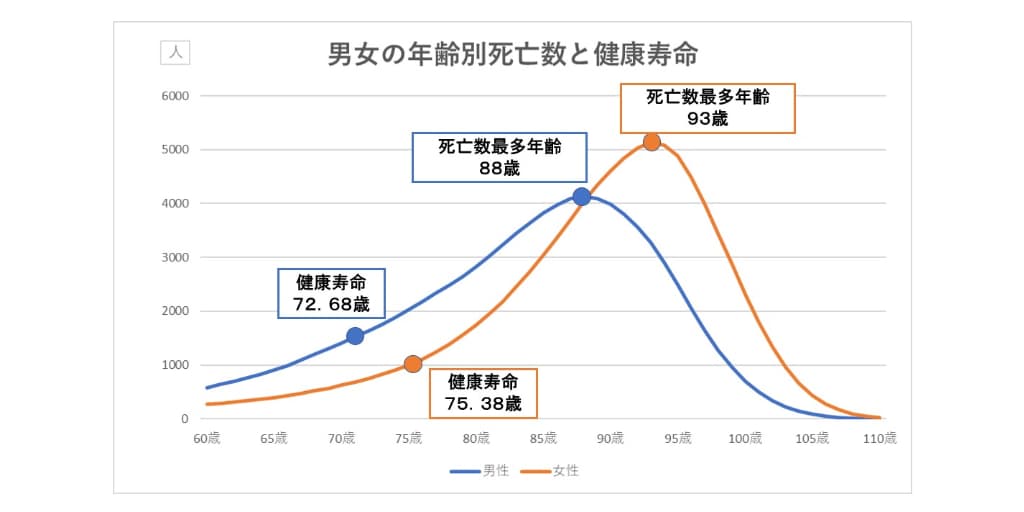

生命表で最も死亡数が多い年齢は?

平均寿命は現時点での死亡率から算出した数値で、今後の死亡率の変化で変わるものとお伝えしました。

そして、現状では死亡率がまだまだ下がることが想定されているので、これからも平均寿命が伸びると思われます。

次に、生命表には死亡数も記載されています。

これは、人口動態統計から導いたもので、年齢別の死亡率を使って最も死亡数が多い年齢がわかります。

それによると、最も死亡数が多い年齢は女性が93歳、男性が88歳でした。

そして90歳まで生きる人の割合も女性が52.6%、男性が28.1%でした。

平均寿命よりも長生きする人が多いことがわかりますし、女性の2人に1人は90歳以上生きることは、老後生活に確実に影響してくると言えます。

さらに知っておきたいことは、健康寿命との差です。

健康寿命とは、「健康上の問題で日常生活が制限されることなく生活できる期間」を示し、厚生労働省が公表しています。

最新の健康寿命は、男性が72.68歳、女性が75.38歳です。

つまり、健康上の問題で日常生活が制限されて生活する期間が、男性は88歳ー72歳=16年、女性は93歳ー75歳=18年あると言えます。

老後の資金計画を立てるときに、医療や介護で出費が必要になる期間が男性は約16年、女性は約18年あることを想定しないとだめかもしれません。

年収や年金の受給格差で、妻の老後生活はとっても厳しい!?

個人年収の男女比較

ここまでの話で、男性よりも女性が長生きをし、生活に支障をきたすような健康上の問題が女性は18年ほどありそうだと言えます。

そして、将来に受取る年金を考えた場合、結婚や出産で退職したので厚生年金加入期間が短いひとや、そもそもの年収が男性にくらべて少ないために、女性が受取る厚生年金は少ないケースが多いようです。

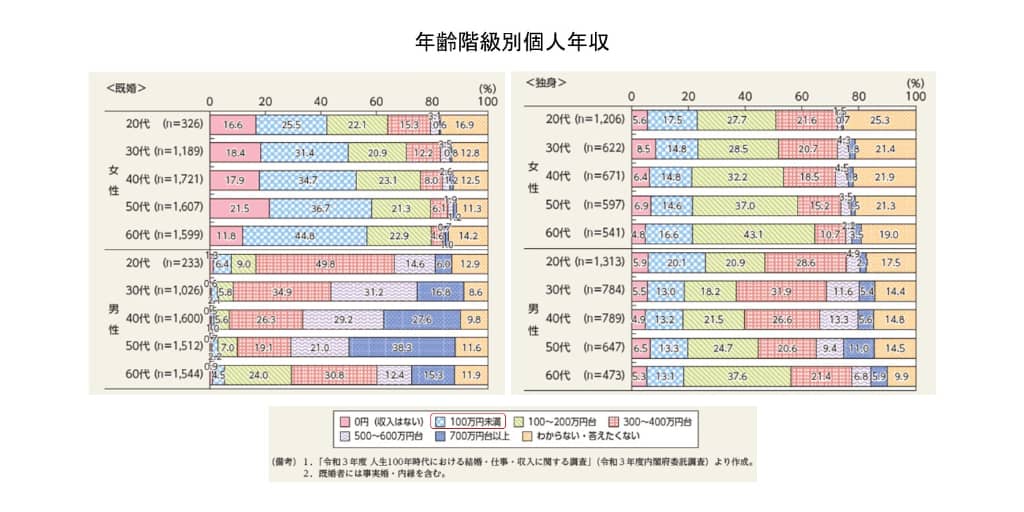

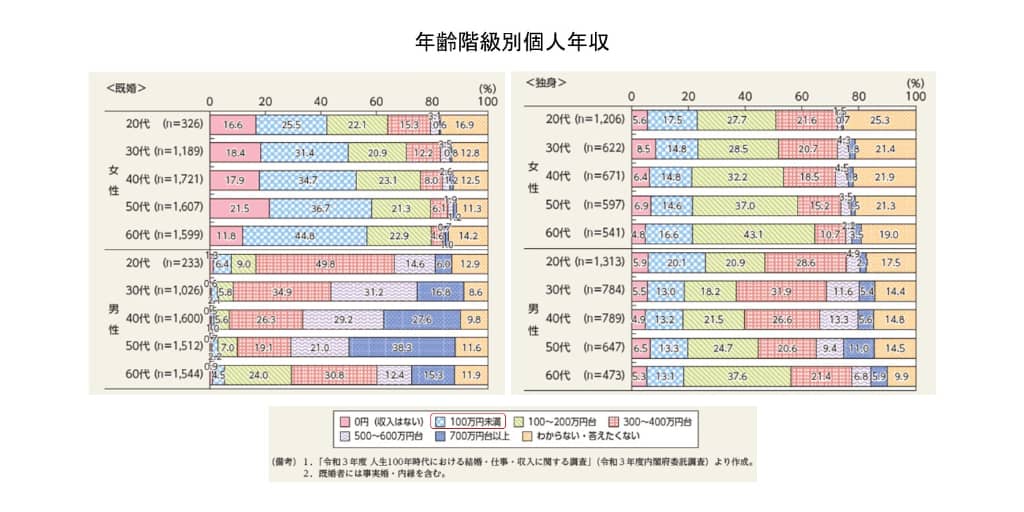

内閣府の「2022年版男女共同参画白書」の「特ー68図 年齢階級別個人年収」によると、男女間の個人年収格差が明らかです。

- 独身女性の年収で最も多い領域は「100~200万円」に対して既婚女性は「100万円未満」であり、出産などで仕事を辞めた女性が正規雇用にもどれる制度整備が進んでいない

- 500万円以上の年収がある割合は、既婚男性は30歳代 48%、40歳代 57%、50歳代 59%

- 500万円以上の年収がある割合は、既婚女性は30歳代 4%、40歳代 4%、50歳代 3%

現役で働くときの収入が少ないと、加入期間の生涯賃金で決まる厚生年金も少なくなります。

年金の男女比較

厚生労働省の「20年度厚生年金保険・国民年金事業の概況」をみると、男女間の年収の差が年金支給額に反映していることがわかります。

厚生年金の平均月額(基礎年金月額を含む)は、男性が16万4742円に対して女性が10万3808円と約6万円も少ない結果でした。

※20年度厚生年金保険・国民年金事業の概況_参考資料3

妻は夫よりも長生きしやすいのに、受取る年金額が夫よりも少なくなりやすいことがわかります。

老後の資金計画は早めに実施

ここまでは、妻に厚生年金加入歴があっても、年収や加入期間が少ないために男性にくらべて厚生年金の平均月額が6万円も少ないといった話でした。

夫がサラリーマンなどで厚生年金があれば、夫が亡くなったときに妻は一定の条件のもと遺族厚生年金を受給できます。

妻の老齢厚生年金が無ければ、夫の老齢厚生年金の4分の3が遺族年金として受給できます。

しかし、夫婦で受給を受けていたときに比べて年金総額は減ります。

そのため、夫にくらべて妻の老後生活は資金的に不安定になりやすいことを踏まえて、夫婦で老後の資金計画を立てないといけません。

高齢者の世帯収入175万円以下の割合は約15%

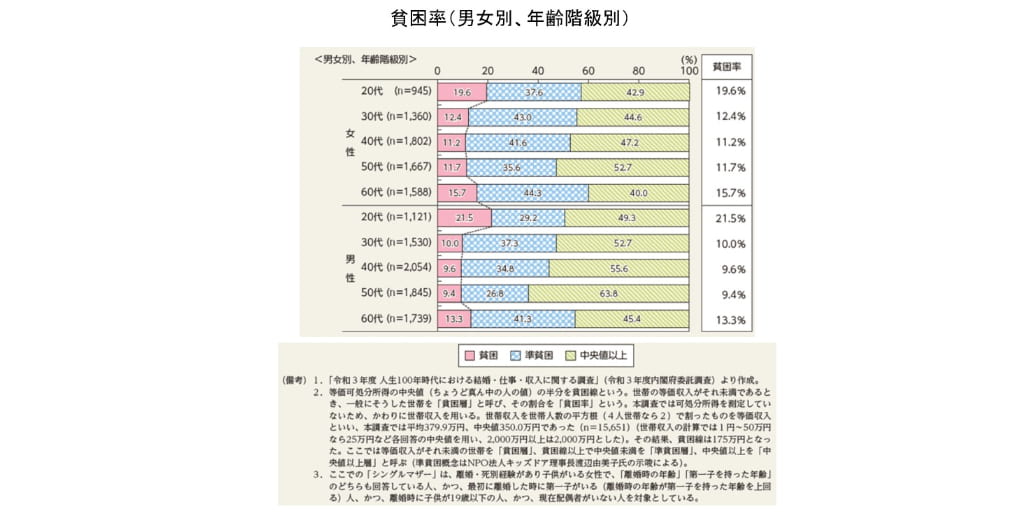

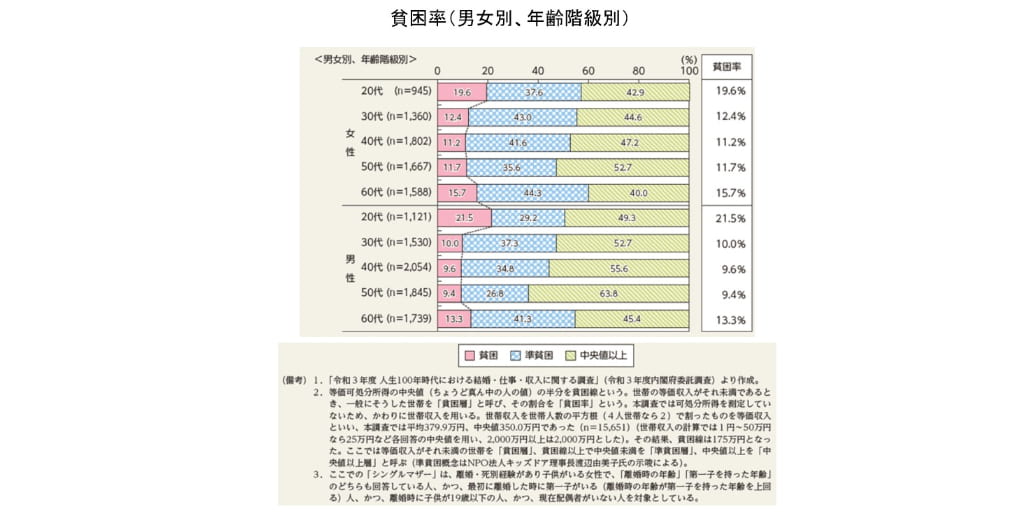

2022年版男女共同参画白書には、男女別、年齢階級別の貧困率がのっています。

ここで言う「貧困」の定義について、詳細は添付のグラフの下段説明を読んでもらえばと思います。

- 世帯所得の中央値(ちょうど真ん中の人の所得)の半分未満の所得層を貧困層と呼び、その割合を貧困率とする

- 世帯所得は世帯収入を世帯人数の平方根(4人世帯なら2)で割ったもの

- 本調査の世帯所得は、平均379.9万円、中央値350.0万円だった(サンプル数15,651)

- その結果、貧困層は175万円未満の世帯、中央値350万円未満を準貧困層、中央値以上層の3群に分けた

貧困率を年齢階級別にみると、20代男性が21.5%と一番高く、次が20代女性19.6%と20代で貧困率が高い。

男女とも30~50代で貧困率は低くなるが、60代で上昇して特に女性が15.7%となっています。

60代女性の準貧困層は多く、貧困層と合わせた割合が60%でした。

老後資金の準備はどうすればいい?

あとに残す妻が心配、残される妻も将来に不安といった世帯は多いと思われます。

かといって、不安だ、心配だと言っても何の対策にもなりません。

最初に現状を把握して、対策を立てる・・・これしかないです。

現状を把握する(収入)

最初に取り組むことは、老後の収入と支出を把握することです。

老後の主たる収入になる公的年金の金額は、日本年金機構のサイト「ねんきんネット」で試算できます。

毎年の誕生日に送ってくる「ねんきん定期便」もありますが、あなたが50歳未満だと保険料納付実績に基づいて計算した受給額のみしか書いてないので、将来いくら貰えるかがわかりません。

ねんきんネットに登録することで収入や働く期間を入れて試算ができますので、こちらの利用をおススメします。

年金額は夫婦の総額を確認しておき、どちらかが亡くなったときにいくらになるかを知っておくのが良いです。

現状を把握する(支出)

次に支出ですが、「生活費+臨時出費+医療・介護費」について夫婦2人の時期の総額を計算します。

目安は男性の死亡数最多年齢の88歳までを考えます。

各項目は世帯によって様々ですが、いろいろ調べると、生活費は現役時代の7割くらい、臨時出費100万円、医療・介護が830万円程度といった数字がありました。

女性と男性の死亡数最多年齢の差が5年ですので、残り5年は夫婦2人のときの6割程度で計算します。

生命保険文化センター「生命保険に関する全国実態調査」/2021(令和3)年度によると、一人あたりの介護に要した費用(公的介護保険サービスの自己負担費用を含む)は約580万円です。

内訳は、月々の介護費用は平均8.3万円、介護期間は平均5.1年、住宅改造や介護用ベッドの購入費など一時的な費用の合計が74万円です。

夫婦現役時代の生活費を400万円/年とすると、7割は280万円。

65歳~88歳まで23年間だと280万円×23年=6,440万円

臨時出費100万円と医療・介護費用830万円を足すと7370万円。

厚生年金があったとしても、年金だけで過ごすのはかなり大変ですね

貯蓄と年金改革を活用する

貯蓄は基本のキですね。

- スマホはドコモ、au、ソフトバンク以外の格安プランに加入する

- 生命保険などライフステージに合わせて見直し

- 自家用車は買い替えないで乗りつぶす

このような固定費を見直すのが、ストレスなく貯蓄ができるコツかもしれません。

むぎ@の家族のスマホは全員、格安プランですし、ワンルームマンションを買い進める中で、生命保険の掛け捨てタイプ(定期保険)とがん保険は解約しました。

自家用車も15年くらい乗り続けています。

自動車税や重量税は13年目以降高くなってるようですが、買い替えるよりも負担額は安いです。

年金については、様々な年金改革が行われているので、情報を集め活用するのがおススメです。

- 2022年10月には、厚生年金に加入できる対象企業が従業員101人以上に拡大し、24年10月には従業員51人以上でも可能になります。就職やパートで働くときは、厚生年金に加入している企業で働くと将来の年金が増えます。

- 2022年5月から、個人型DC(イデコ)の加入上限年齢が5年延びて65歳未満に、企業型DCも5年延びて70歳未満に拡大しているので、積極的に運用することをおススメします。

- 以前は企業型DCとイデコの併用が難しかったのが、2022年10月から緩和されたので、サラリーマンがイデコも運用できる時代になっています。

むぎ@の会社では、企業型DCの運用を放置している社員がたくさんいます。

金利0.002%の元本確保型 定期預金に預けている人が本当に多いです。

むぎ@に言わせると、年金を増やせるチャンスをドブに捨ててるようなものです。

国が企業型DCや個人型DC(イデコ)の運用改善を進めても、使用者が勉強しなければ、メリットは得られません。

これからの時代は貯蓄だけではやっていけないと早く気付いて欲しいと思っています。

投資や副業で資産形成をする

最近の年金に関するニュースを聞いていても本当にひどいと思いませんか?

2004年の年金改革で導入した「マクロ経済スライド」は、現役世代の人口減などを反映して実質的に給付を減らす仕掛けです。

しかし、選挙に影響が大きい高齢者の目を気にして、目先の給付を下げないよう同スライドの一時停止を繰り返してきた結果、足元の年金給付は04年時点の想定に比べて年8.8兆円程度も多いという試算があるようです。

つまり、今の高齢者は本来想定したよりも多くの年金をもらっており、現役世代に負担を先送りしています。

私たち現役世代は現在よりも受取る年金が少なく、支払う保険料は高くなることは確定したようなものです。

2022年10月現在、円が1ドル150円に迫る勢いの中、物価高で生活が苦しい世帯が増えています。

私たちが老後生活を送る時に、同様の物価高があれば貯蓄だけでは苦しいだけです。

やはり、老後にも収入が入る仕組みを作ることがこれからの時代には必須だと、最近強く感じています。

そのような理由でむぎ@はワンルームマンション投資をしていますが、何でも良いです。

本業以外の収入を得る仕組みを作ることを、全力でお勧めします。

投資や副業など方法は色々あるので、若い時からトライ&エラーを繰り返して資産形成を目指してください。

これからの時代は、貯蓄と資産形成の両方が必須だと思います!!

最後まで読んでいただきありがとうございました。