※当サイトは、アフィリエイトプログラムに参加しています。記事内容は公平さを心がけています。

むぎ@

むぎ@こんにちは!むぎ@です。

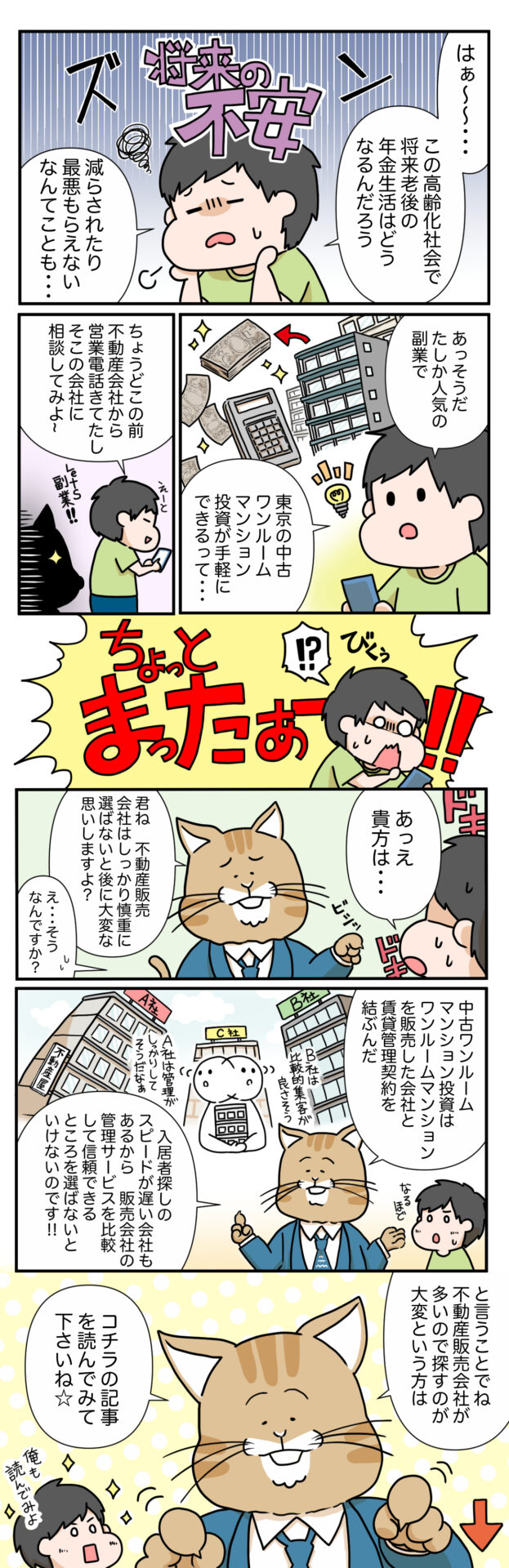

副業でワンルームマンション投資をしています(⇒プロフィール)。

このブログは、東京23区で中古ワンルームマンション投資をしている経験を発信するブログです。

不動産投資をはじめたら、最初は誰もが苦戦するのが確定申告です。

税理士に依頼する方法もありますが、むぎ@は自分で確定申告をすることをおススメします。

理由は税理士報酬の節約と、経理知識の習得ができるからです。

最近は会計ソフトも優秀ですので、無料体験で使用感を確かめて選ぶことができます。

おススメの会計ソフトは、「やよいの青色申告」と「freee会計」です。

あなたが不動産投資の家賃を管理している銀行のデータを取り込める会計ソフトを選ぶと便利ですので、コチラの記事も参考にしてください。

そして今回は、会計ソフトで作成した帳簿をもとにe-Taxで確定申告する方法をご紹介します。

むぎ@は不動産投資をはじめた2007年度からe-Taxをやっています。

あの頃はe-Taxの使い勝手がすごく悪くて、慣れない確定申告をイライラしながらやってました。

当時にくらべると、最近は使い勝手が格段に良くなっています。

でも、国税庁のe-Taxの紹介ページを読んでも、情報が多すぎてやる気がなくなるかもしれません。

ここではe-Taxの情報を整理して、不動産投資に関係する箇所を中心にできるだけ簡単に説明しますので、最期まで読んでみてください。

e-Taxのメリットとデメリット

e-Taxとは何か?

e-Taxはインターネット経由で確定申告ができるシステムのことです。

これまでは書面で作成した申告書等を税務署に持参するか送付で提出していた作業が、e-Taxでは不要になります。

- 所得税、贈与税、法人税、地方法人税、消費税(地方消費税を含みます。)、復興特別法人税、酒税及び印紙税に係る申告

- 全税目の納税(電子納税証明書の手数料納付を含みます。)

- 申請・届出等(電子納税証明書の請求及び発行を含みます。)

このようにe-Taxは色々できますが、ここでは不動産投資で確定申告するときのe-Taxのやり方にしぼって紹介します。

e-Taxのメリット

①24時間いつでも確定申告ができる

確定申告のために税務署に行かなくて済みますし、確定申告期間中は24時間受付しています。

また、確定申告書の受付期間は通常は2月16日~3月15日までです。

ところがe-Taxで提出すると1月上旬から提出できますので、実質2カ月の提出期間があると言えます。

②提出書類を省略できる

不動産投資では火災保険料控除や地震保険料控除の原本書類の提出を省略できます。

不動産投資とは関係ありませんが、医療費控除やふるさと納税証明書などの提出も省略できます。

ただし、法定申告期間から5年間保管する必要があるので注意してください。

③税金の還付が早い

確定申告書類を郵送や窓口で提出するよりも、税金の還付がスピーディーです。

1月や2月(通常の確定申告期間前)に提出したときは1~2週間、確定申告期間中でも3週間ほどで還付されます。

④『事業的規模の不動産所得』があれば、青色申告特別控除額が10万円増える

まず、『事業的規模の不動産所得』について説明します。

事業的規模とは、目安として「5棟10室」規模の不動産を所有していることを指します。

1戸建てだと5棟以上、アパートやマンションだと10室以上が該当します。

「これだけの規模の不動産を運用していれば、事業的規模の不動産所得として認めましょう」というものです。

事業的規模が5棟10室が目安とされる理由は、国税庁が次のように事業的規模を定義しているからです。

不動産の貸付けが事業として行われているかどうかについては、原則として社会通念上事業と称するに至る程度の規模で行われているかどうかによって、実質的に判断します。

ただし、建物の貸付けについては、次のいずれかの基準に当てはまれば、原則として事業として行われているものとして取り扱われます。

- 貸間、アパート等については、貸与することのできる独立した室数がおおむね10室以上であること。

- 独立家屋の貸付けについては、おおむね5棟以上であること。

確定申告を青色申告で行うと、青色申告特別控除が受けられます。

要は納税額を減らすことができる制度です。

この青色申告特別控除額には2種類あり、事業的規模だと55万円の控除、それ以外は10万円の控除を受けることができます。

そして、55万円の青色申告特別控除の要件を満たした上で、「その年分の所得税の確定申告書、貸借対照表および損益計算書等の提出を、確定申告書の提出期限までにe-Tax(国税電子申告・納税システム)で行う」と青色申告特別控除額が10万円増えて65万円になります! ※引用 国税庁「青色申告特別控除」

e-Taxのデメリット

①e-Tax初年度は、設定が面倒かもしれない

後ほど、準備編のところで紹介しますが、e-Taxを開始する手続き方法はいくつもあります。

あなたに合った方法で手続きをすれば良いのですが、方法がたくさんあることで、迷ったり混乱することがあります。

そして、国税庁のホームページにあるe-Taxに関する情報もわかりにくい所があるので、最初の設定でクタクタになるかもしれません。

②マイナンバーカードを利用するならICカードリーダーか読み取りに対応するスマホが必要

e-Taxでの確定申告は、ほとんどの方法がマイナンバーカードを利用します。

そのため、マイナンバーカードを読み取るための「ICカードリーダー」もしくは「マイナンバーカードの読み取りに対応したスマートフォン(Android端末・iPhone)」を用意しないといけません。

e-Taxでの確定申告には、マイナンバーカードを利用しない方法もありますので、マイナンバーカードを利用しなければデメリットは該当しません。

③パソコンの代わりにスマートフォンは使えない

2019年(2018年度分)から、スマートフォンを使ったe-Taxの利用が可能になりました。

しかし2022年(2021年度・令和3年度)の確定申告では、不動産所得に対応していません。

2022年10月現在、2023年(2022年度・令和4年度)確定申告で、不動産所得をスマホで確定申告できるかは不明です。

ですので、不動産所得をe-Taxで確定申告するにはパソコンを用意すると理解しておいてください。

参照:国税庁からのお知らせ

ここから先は有料記事とさせていただきます。

e-TAXで申請する方法をまとめています。

記事作成にかなりの労力がかかりましたので、有料化にご理解いただけますと幸いです。

e-Taxで不動産所得を確定申告するための事前準備

①国税庁が推奨するパソコンを準備する

不動産所得をe-Taxで確定申告するには、パソコンを用意します。

使用するパソコンは、国税庁が推奨する環境にあるかを事前に確認してください。

e-Taxには、Webブラウザ上で使用する「e-Tax(Web版)」とパソコンにインストールして使用する「e-Taxソフト(ダウンロード版)」の2種類があります。

2022年10月現在、Web版はWindowsとMacのOS両方を推奨していますが、ダウンロード版はWindows OSのみ対応していますので注意してください。

参考:e-Tax 各ソフト・コーナー

・e-Taxソフト(Web版)を利用するに当たって

・e-Taxソフトのダウンロードコーナー

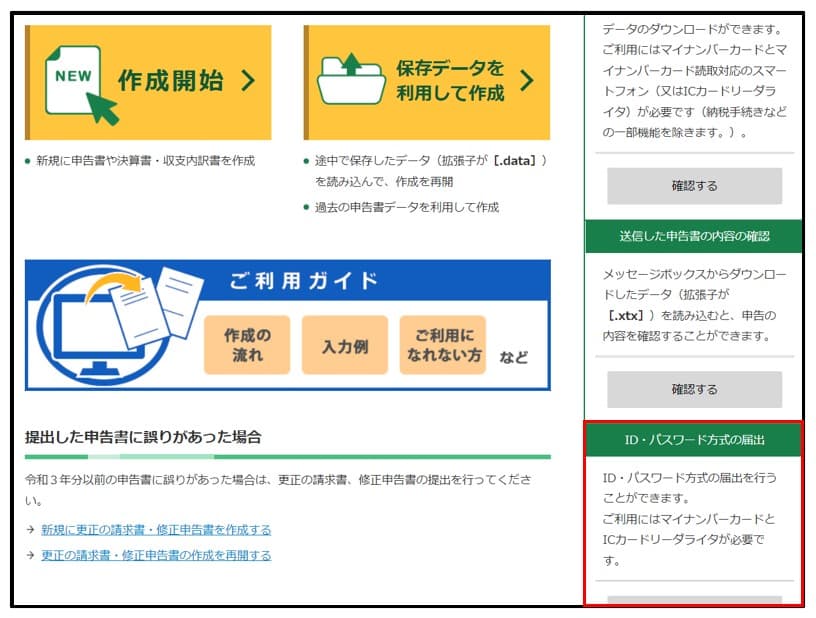

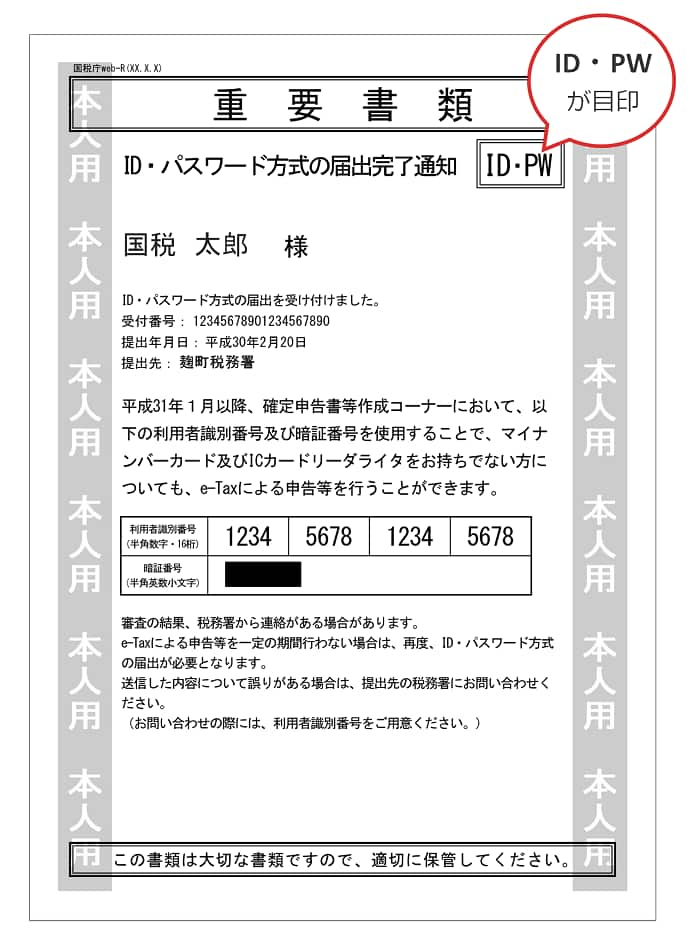

②利用者識別番号の取得

e-Taxを利用するには「利用者識別番号(半角16桁の番号)」を取得しないといけません。

利用者識別番号は、一度発行すると毎年同じ番号を使って確定申告をしますので、印刷して大切に保管しておきましょう。

ここでは、e-Taxホームページにある「利用者識別番号の取得」に掲載されている説明が分かりにくいので、整理してまとめました。

先に結論を言うと、取得方法が1~5までありますが、3と4は無視してください。

理由は手間だけかかって、他の簡単な方法があるからです。

そして、あなたにおススメする取得方法は次のどちらかです。

①マイナンバーカードを持っていない人、ICカードリーダーもしくはマイナカードの読み取りに対応したスマホ(Android端末・iPhone)を持っていない人

『取得方法5.税務署に行って、ID・パスワード方式の届出を作成・送信する』をおススメします。

理由:e-Taxは原則マイナンバーカードを使うシステムです。そのため、マイナンバーカードを持つのが必須ですし、パソコンに読み取る機材(ICカードリーダーもしくはマイナカード読み取りに対応したスマホ)が必要です。カードと読み取り機の2つがそろわなければ、取得方法5のID・パスワード方式しかありません。

②マイナカードとICカードリーダーもしくはマイナカード読み取り対応のスマホを持っている人

『取得方法2.WEBから利用者識別番号を取得する』をおススメします。

利用者識別番号を取得するおススメの方法は、取得方法2と5ですが、e-Taxのホームページに掲載されている5つすべての方法を紹介します。

取得する方法は①オンラインで取得する ②書面を提出して取得する の2つがあります。

①オンラインで取得する方法

取得方法1.WEBからマイナンバーカードを使ってアカウントを登録する

取得方法2.WEBから利用者識別番号を取得する

取得方法3.マイナポータルの「もっとつながる」機能からe-Taxを利用する

取得方法4.WEBからID・パスワード方式の届出を作成・送信する

国税庁のe-Taxのホームページには、一つの目的に対して何種類も方法が記載してあるので、結果的にわかりにくく混乱してしまいます。

ちなみに、取得方法3と4 は手間がかかるだけでメリットがほとんど無いので、むぎ@はおススメしません。

とにかく利用者識別番号を簡単に取得したい人は取得方法2を選んでください。

取得方法1.WEBからマイナンバーカードを使ってアカウントを登録する

パソコン(PC)もしくはスマートフォン(スマホ)を使います。

取得した利用者識別番号は「印刷」または「保存」が必要ですので、PCの利用をおススメします。

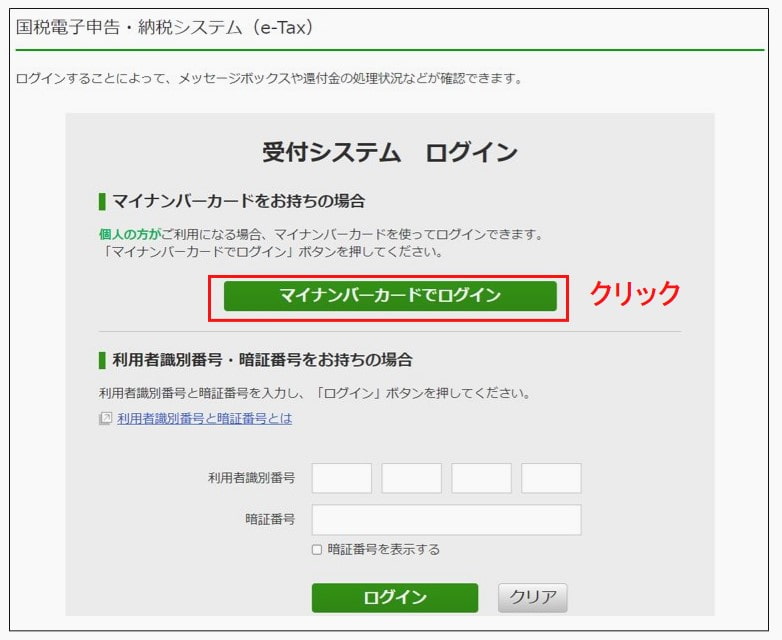

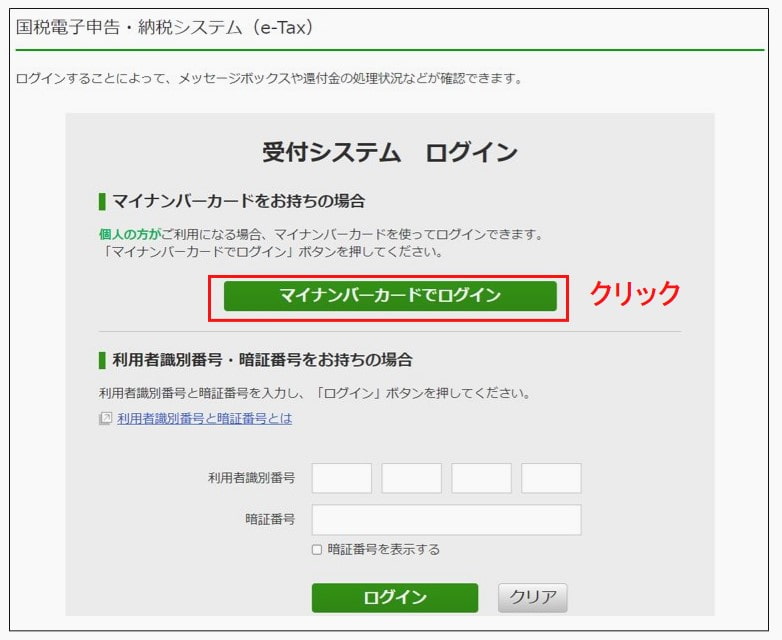

取得方法1.は、「受付システム ログイン」画面からログインをして「マイナンバーカードでログイン」をクリックして利用者識別番号を取得する方法です。

この画面は、e-Taxのホーム画面 ⇒ ログインボタン ⇒ メッセージボックスの確認 ⇒ 受付システム ログイン で入ることができます。

その後の手順は、マニュアルに沿って進めてください。

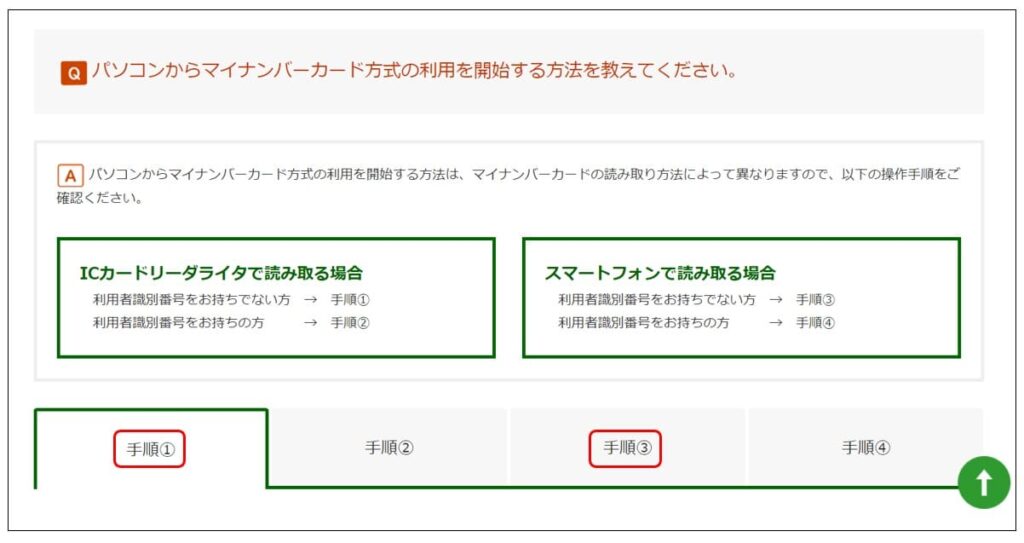

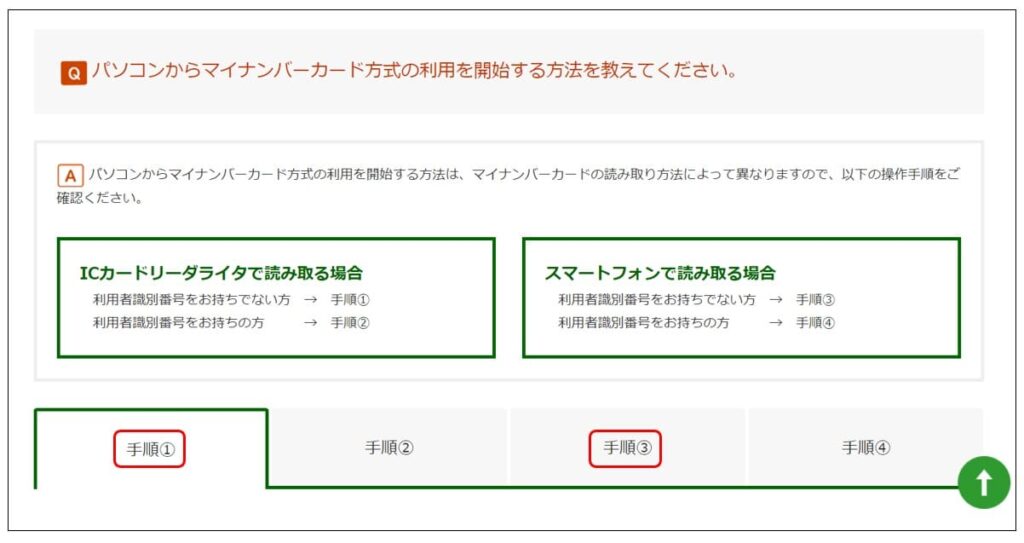

マイナカードをICカードリーダーで読み取るならマニュアル画面の手順①、スマホで読み取るならマニュアル画面の手順③を実行してください。

PCを利用する場合のマイナカード読み取りは、ICカードリーダーもしくはマイナカードの読み取りに対応したスマホが必要です。

むぎ@は、初期の頃はスマホ対応がなかったのでICカードリーダーを購入して使っていましたが、最近はスマホでマイナカードを読み取っています。

理由は、ICカードリーダーよりも操作が楽なのと、ICカードリーダーで何度も読み取りエラーを経験しているからです。

読み取り対応したスマホがなければ仕方がないですが、対応するならスマホでの読み取りをおススメします!

ただし、利用者識別番号を取得するだけなら次の「取得方法2」で問題ありません。

【おススメ!】取得方法2.WEBから利用者識別番号を取得する

利用者識別番号を取得する一番簡単でおススメの方法だと思っています。

この方法はマイナカードを持っていて、読み取りもできる環境の人におススメの方法です。

(マイナカードを作る予定が無い人は取得方法5.に飛んでください。)

取得した利用者識別番号は「印刷」または「保存」が必要ですので、PCの利用をおススメします。

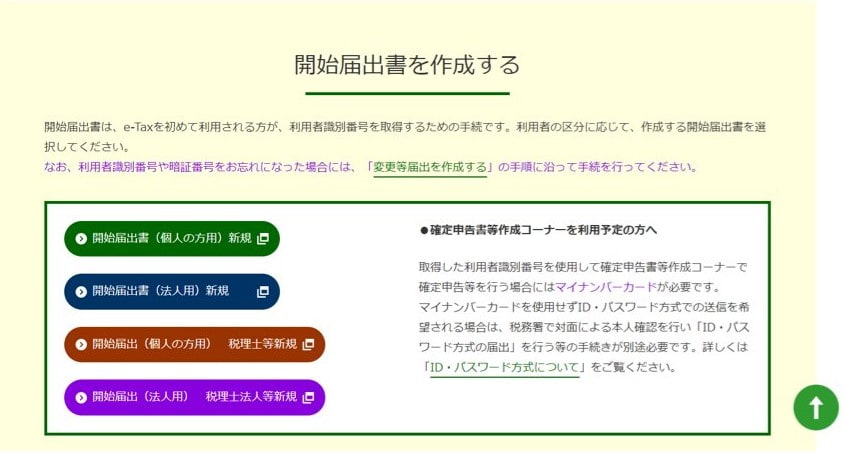

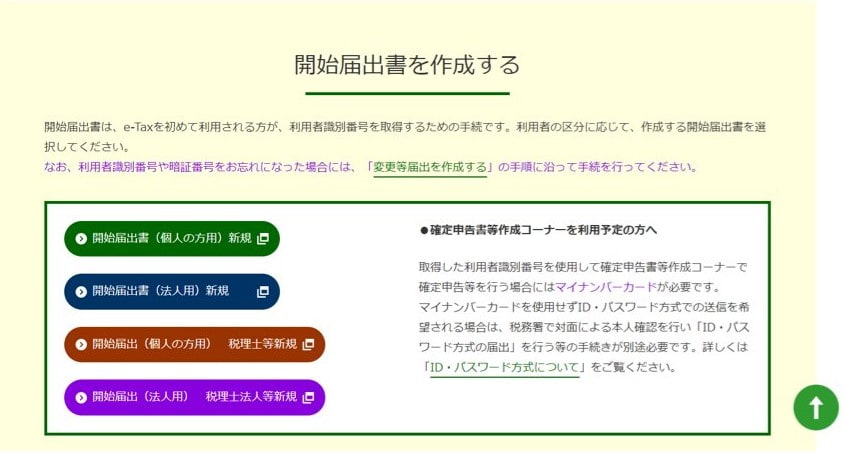

取得方法2.は、「e-Taxの開始(変更等)届出書作成・提出コーナー」画面から利用者識別番号を取得する方法です。

この画面は、「開始届出書(個人の方用)新規」を選択してから、指示通りに情報を入力すると利用者識別番号を取得できます。

この取得方法は、マイナカードを持っていない人でも利用者識別番号を取得できます。

ただし、e-Taxを利用するには利用者識別番号の他に本人の確認が必要です。

取得方法2.で利用者識別番号を取得した人は、e-Taxで確定申告をする際にマイナカードの読み取りをしてください。

マイナカードを持ってない人がe-Taxを利用するには、後半で紹介する「取得方法5.」を参照してください。

【無視して結構!】取得方法3.マイナポータルの「もっとつながる」機能からe-Taxを利用する

PCもしくはスマホを使います。

取得した利用者識別番号は「印刷」または「保存」が必要ですので、PCの利用をおススメします。

取得方法3.は、マイナポータルを利用して利用者識別番号を取得します。

マイナポータルは、政府が運営するオンラインサービスのことです。

マイナポータルの「もっとつながる」機能を利用し、e-Taxと連携することで、利用者識別番号と暗証番号を入力することなく、e-Taxにログインして不動産所得の確定申告ができるようになります。

ただし、マイナポータルにログインするにはマイナカードの読み取りが毎回必要です。

利用するには初期設定が必要です。

初期設定は「e-Taxとマイナポータルの連携について」にある動画を参照してください。

- 「マイナポータル」を検索

- トップページ右上のログインボタンをクリック

- 初期設定の説明画面ではICカードリーダーライタでログインをするとなっていますが、二次元バーコードでログインでも大丈夫です(その場合は、ICカードリーダーはいりません)

- 利用者登録の手順のご案内に沿って進みます。ここでも「二次元バーコード読み取り」が選択可能です。

- 「ダウンロードする」をクリック

- ダウンロード完了後、ダウンロードファイルのインストール作業とブラウザ拡張機能の設定をおこなう

- これで初期設定が終了したので、画面右上のログインをクリックする。

- 初めてマイナポータルにログインすると「利用者登録へ進む」をクリック

- メールアドレスを登録する

- 内容を確認し、「利用者登録する」をクリック

- 利用者登録が完了したので、「トップページへ」をクリックしてマイナポータルトップページに移動

- サービス一覧から「もっとつながる」をクリック

- 「国税電子申告・納税システム(e-Tax)」の「つなぐ」をクリック

- 「同意」をクリック

- 「マイナンバーカードから読取」をクリック

- マイナンバーカードの4桁のパスワードを入力

- 読み取り結果の内容を確認し、「送信」をクリック

- 入力を進めていくと、「初めてe-Taxをご利用される方はこちら」の表示が出たら、「利用者情報の登録へ」をクリックして利用者情報を入力する(※この作業で取得方法1.と同じマイナンバーカードを使ってアカウントを登録して利用者識別番号を取得します)

- 入力が終了すると、「もっとつながる」の設定画面になるので「同意」をクリックするとマイナポータルとe-Taxの連携が完了します

- つながり完了画面で、「国税電子申告・納税システム(e-Tax)を利用する」をクリック

取得方法3.は、取得方法1.の前に、マイナポータルとe-Taxを連携させる作業が入っただけとも言えます。

では、マイナポータルとe-Taxを連携させるメリットは何があるかを調べましたが、むぎ@としては手間がかかるだけで連携させるメリットは無いと考えています。

よって、利用者識別番号の取得方法3.はおススメしません。

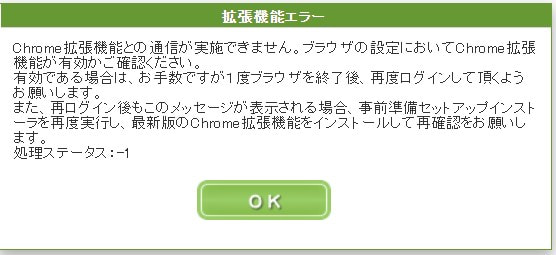

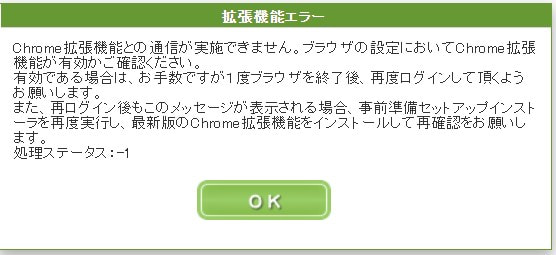

【無視して結構!】取得方法4.WEBからID・パスワード方式の届出を作成・送信する

パソコンを使います。

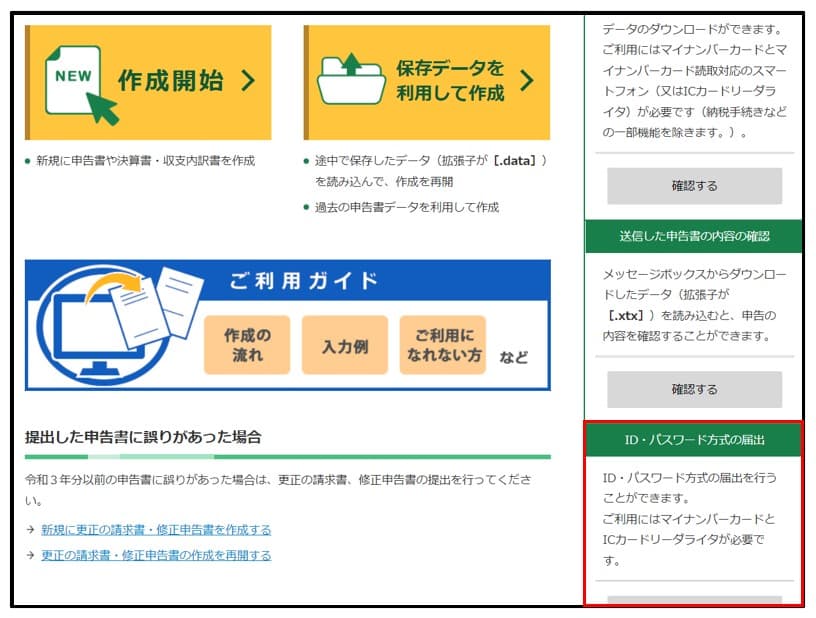

「確定申告書等作成コーナー」からマイナンバーカードを使って、ID・パスワード方式の届出を作成・送信すると、利用者識別番号を取得できるとホームページに記載されています。

ところが、ID・パスワード方式の届出をクリックすると以下のような拡張機能エラーが発生します。

結局、このエラーに対処する方法を調べるのをやめました。

利用者識別番号を取得するのが目的ですので、少しでも簡便な方法を選ぶのが正解と思いますので、取得方法4ははおススメしません。

②書面を提出して取得する方法

取得方法5.税務署に行って、ID・パスワード方式の届出を作成・送信する

マイナンバーカードを死んでも作らない!!

そんな意思が固いあなたは取得方法5をおススメします。

マイナカードを持っていない人でもe-Taxができる方法です。

近くの税務署に行って職員の対面による本人確認のうえ、専用のパソコンに個人情報を入力します。

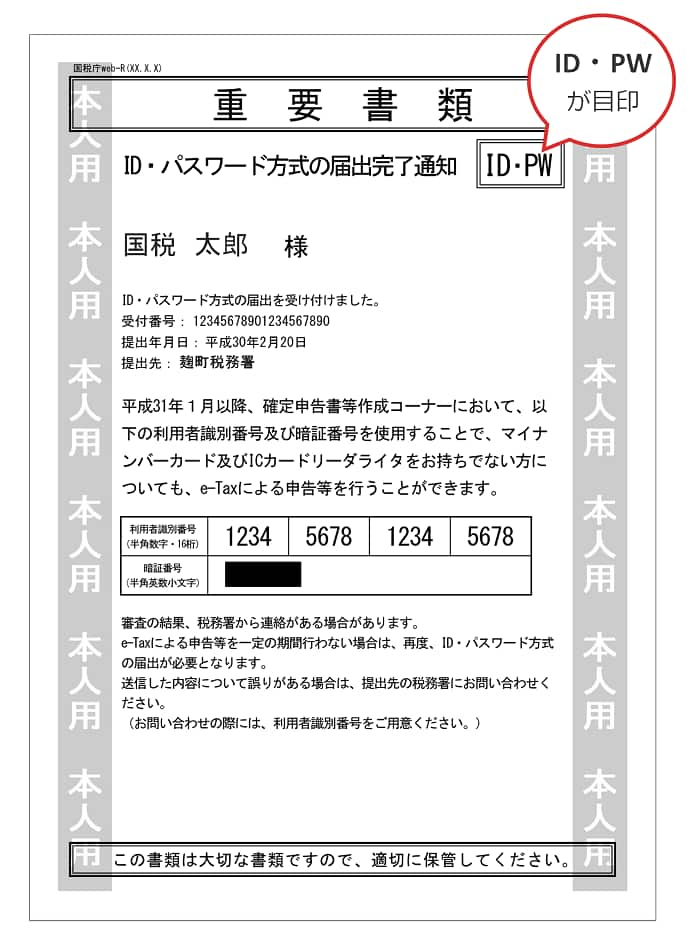

「ID・パスワード方式の届出完了通知」を印刷して完了です。

e-Taxで確定申告を行う方法はいくつかありますが、「ID・パスワード方式」はマイナカードを使わない唯一の方法です。

注意点は2つあります。

①ID・パスワード方式は「確定申告書等作成コーナー」でしか利用できません。

②ID・パスワード方式はマイナンバーカードが普及するまでの暫定的な対応とされています。今後のマイナカード普及が進むとこの方式は無くなるかもしれません。

③電子証明書の取得

最初に取得した利用者識別番号は、e-Taxをするときに利用者である個人(法人)を識別するための識別番号です。

ですから、e-Taxを利用しないで書面提出で確定申告をするひとは利用者識別番号が必要ありません。

次に、作成した確定申告書をe-Taxで送信するときは、利用者本人が作成し、改ざんされていないことを証明するために、送信するデータに電子署名を付ける必要があります。

そのため、e-Taxで確定申告をする前に、事前に電子証明書を取得しておきます。

そしてマイナンバーカードが必要なのはこのためです!

マイナカードには電子証明書(ICチップ)が搭載されていますので、マイナカードがあれば新たに電子証明書を準備しなくて大丈夫です。

電子証明書はマイナカード以外にもありますが、普通はマイナカードを利用すると理解してください。

マイナンバーカードを持っていれば、電子証明書を取得したことになります。

利用者識別番号を入手して、マイナンバーカードと読み取り機を用意するか、税務署でIDとパスワードを発行したところで、e-Taxの事前準備は終了です。

【PC版】e-Taxを使った4つの確定申告の方法

次に、パソコンからe-Taxで確定申告する方法を紹介します。(不動産所得の確定申告はスマホでは対応していませんのでここでは説明を省略します)

①会計ソフトで確定申告書類を作成し提出する方法

前半で紹介しました「freee会計」や「やよいの青色申告」などの会計ソフトで申告書類を作成して、e-Taxで確定申告をする方法です。

むぎ@はこれまで、会計ソフトで申告書を作成して、④で紹介する確定申告書作成コーナーにて数字を転記してe-Taxで申告していました。

理由は、ふるさと納税や医療費控除の申請なども同時にしていたので、会計ソフトでは対応できないと思い込んでいたからです。

でも、むぎ@が使用している「freee会計」を調べると、他の控除申請にも対応していることがわかりましたので、2022年度(令和4年度)の確定申告で試して、ブログで報告します。

会計ソフトで確定申告書を作成してe-Taxで申請ができれば、無駄がなく一番ラクな方法だと思います。

②会計ソフトで確定申告データを出力し、e-Taxソフトで編集・提出する方法

国税庁がe-Taxで使えるソフトを一覧にして掲示しています。※各ソフト一覧

ただし、不動産所得に関係がないソフトも掲載されてるので、混乱する箇所でもあります。

この中で、会計ソフトで作成したデータをe-Taxで送信できるのは、次のとおりです。

- e-Taxソフト(WEB版)(パソコンのみ、スマホ未対応)★MACに対応しています

パソコンで送信できるが、確定申告書を作成することはできません。

添付して送信するだけです。

※それなら、会計ソフトで確定申告書を作成して、そのままe-Tax送信すれば良い話です - e-Taxソフト(SP版)

不動産投資関係、個人事業主などはほとんど関係ありません。 - e-Taxソフト(ダウンロード版)(パソコンのみ、スマホ未対応)★MACは非対応です

確定申告書類や青色申告決算書を作成してe-Taxで送信ができます。

会計ソフトのデータを取り込んで、e-Tax送信も可能です。 - 会計ソフト

「freee会計」や「やよいの青色申告」は銀行明細書やクレジットカード明細書を取り込むことができ、確定申告書や青色申告決算書の作成ができます。

そしてe-Taxで送信もできるので、書類作成から確定申告の提出まですべて出来るので使い勝手が良いです。

③e-Taxソフトで確定申告データを作成し、送信する方法

e-TaxソフトのWeb版とSP版では確定申告データを作成できません。

作成ができるのはダウンロード版だけですが、MACは非対応です。

対応するOSとブラウザはコチラで確認してください。

そしてこの方法は、ダウンロードから操作方法までの説明書を読めば複雑でやる気が失せる可能性が高いです。

むぎ@としては、①の会計ソフトで作成から送信まで完結するか、次に紹介する④の「確定申告等作成コーナー」の利用をおススメします。

④「確定申告等作成コーナー」で確定申告データを作成し、送信する方法

最期は「確定申告書等作成コーナー」についてです。

指示に従って数字等を入力すれば、確定申告書や青色申告決算書などを作成してe-Taxで確定申告ができます。

むぎ@は会計ソフトで作成したデータを転記して作成していました。

また、ID・パスワード方式でe-Taxをする場合は、「確定申告書等作成コーナー」で行います。

推奨環境はコチラを参考にしていただき、スマホには対応していませんので注意してください。

まとめ

いろいろ紹介しましたが、e-Taxについてご理解いただけましたか?

これまでの内容を踏まえて、あなたにおススメのe-Taxの利用方法をお示しします。

マイナンバーカードを作らない人、マイナンバーカードの読み取り機が無い人

①税務署に行ってID・パスワード方式の届出をおこなって利用者識別番号を取得する(取得方法5)

②会計ソフト(freee会計など)で確定申告書や青色申告決算書を作成する

③確定申告書等作成コーナーのID・パスワード方式から②で作成した数値を入力して送信する

マイナンバーカードを持っていて、ICカードリーダーもしくは読み取り対応スマホがあるひと

①「e-Taxの開始(変更等)届出書作成・提出コーナー」画面から利用者識別番号を取得する(取得方法2)

②会計ソフト(freee会計など)で確定申告書や青色決算書を作成する

③会計ソフトのe-Tax送信機能でデータを送信する

※e-Tax送信に対応していない会計ソフトなら、確定申告書等作成コーナーで数値を入力して送信する

e-Taxは慣れてしまえば苦労しませんので、ぜひチャレンジしてください。

クラウド型の会計ソフトは無料で試すことができるので、まだ使っていない人はダウンロードして使用感を確認してください。

各ソフトの公式ページのリンクを貼っておきます。

最期まで読んでいただきありがとうございます。