※当サイトは、アフィリエイトプログラムに参加しています。記事内容は公平さを心がけています。

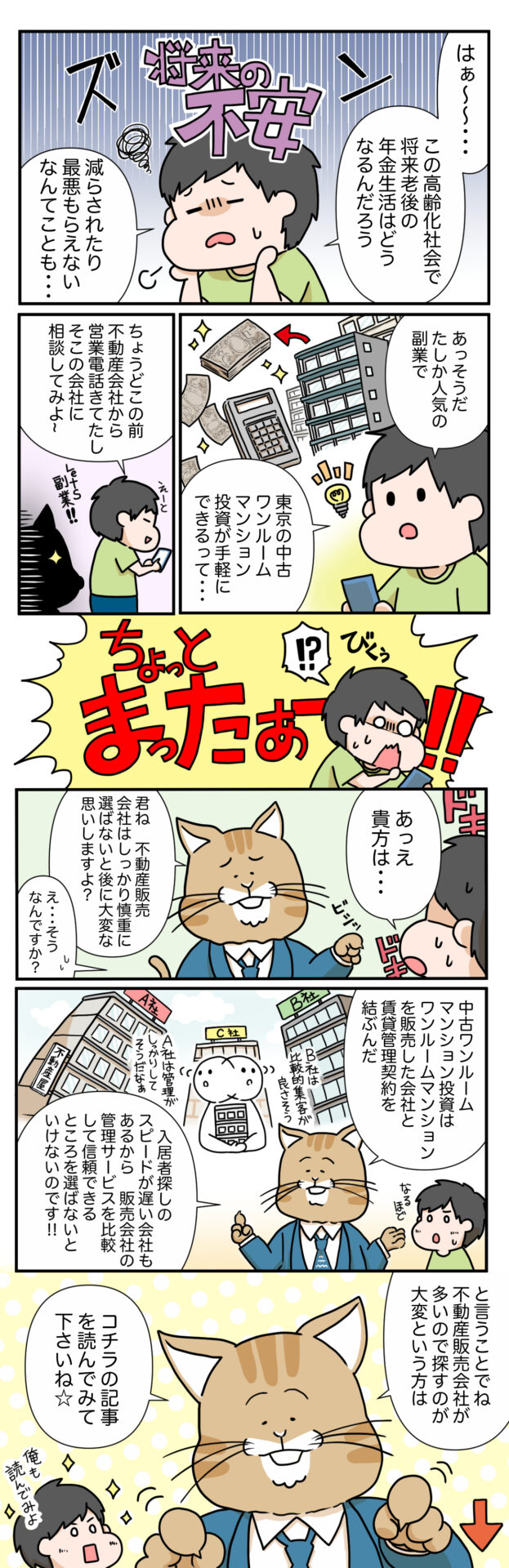

むぎ@

むぎ@こんにちは!むぎ@です。

副業でワンルームマンション投資をしています(⇒プロフィール)。

このブログは、東京23区で中古ワンルームマンション投資をしている経験を発信するブログです。

前回の記事で、不動産投資の主なリスク4つについてご紹介しました。

- 空室リスク

- 家賃滞納リスク

- 家賃下落リスク

- 金利上昇リスク

不動産投資に反対するひとは、リスクが高いことを強調しますが、本当にそうでしょうか?

もちろん投資ですからリスクはありますが、事前に対策をとることでリスク軽減は可能です。

『こんなリスクがあったら、怖くて手だせへん!』って思うかもしれませんが、極端に恐れることはないです。

不動産投資を否定する人がほかの投資で成功してるなら全然いいですけど、何も投資してないのに不動産投資を『リスクがあるからやらん方がいい!』といってるのは無責任な発言だとおもってます。

「老後生活のために何も対策しないリスク」とどっちのリスクが高いんや!って話です。

では、不動産投資のリスク対策についてご紹介します。

最後まで読んでいただいて、「もう少し、不動産投資を勉強してみようかな!」と思ってもらえるとうれしいです。

空室リスクを最優先に検討して、利回りを過信しないことが大事

賃貸物件で退去者がでるのは仕方がないことで、これは防げません。

ワンルームマンション投資をすれば、ほとんどの人が空室を経験します。

それでも、空室期間が短い物件と長い物件があることは知っておいてください。

空室期間中は家賃がはいりませんので、つぎの入居者がはやく見つかる物件が理想です。

ですから、物件を探すときに(利回りも大事ですが、)空室リスクの検討をしっかりとしてください。

利回りは、いま入居してるひとの家賃で計算します。

この入居者が退去してから次の入居者が3カ月、6カ月と決まらなければ、どんなに利回りがいい物件でも意味がありません。

空室リスクの対策を、「利回りが良いから」「値段が安いから」といった理由で軽く考えるひとがいます。

物件を買ったあとで空室期間が長いことを知っても手遅れですので、ホント、お気を付けください。

空室リスクを減らすポイントは、①場所 ②ワンルームタイプ ③賃貸管理会社の3つがあります。

場所選びのポイント

要は、人がいるところで物件を買いなさいといった当たり前のはなしです。

人口が多くて、将来の人口減少率が低いエリアの物件が安心です。

そして、駅から9分以内やコンビニがあるなど利便性にこだわることも大事です。

むぎ@が所有する13戸のワンルームマンションは、近隣の駅までの平均距離が徒歩4.2分です。

そのうちの8戸が徒歩10分圏内に2つ以上の駅があるので、利便性がとても良いマンションと言えます。

利回りの良さで地方の物件を買ったひとは、空室期間が長いかもしれないと心の準備をしておくのが肝心です。

「利回りが良い」と「リスクが低い」が反比例の関係になるのは、投資の世界では普通のことです。

ワンルームタイプとファミリータイプの違い

間取りがワンルームタイプ(16~30㎡)とファミリータイプ(50㎡~)でくらべると、ワンルームタイプの方が空室が早く埋まりやすいです。

理由は、ワンルームタイプは1年をとおして新規の入居者がいますが、ファミリータイプは引っ越しシーズンがあるので、シーズン中に決まらないと次のシーズンまで空室になりやすいからです。

さらに、意思決定者がワンルームは本人だけですが、ファミリータイプは配偶者や子供など複数人の意思統一が必要なので、決定までに時間がかかります。

そしてファミリータイプは部屋数が多いので、退去時のクリーニング代も高く、完了までの時間がかかります。

結果として、つぎの入居者に引き渡すまでの時間がかかります。

最近のむぎ@の物件でどれくらい空室期間があったかを書いときますので、参考にしてください。

| 退去日 | 入居日 | 空室期間 | |

|---|---|---|---|

| 物件1号 | 2017/11/28 | 2017/12/13 | 14日 |

| 物件2号 | 2020/12/6 | 2021/3/1 | 84日 |

| 物件3号 | 2020/4/12 | 2020/4/27 | 14日 |

| 物件4号 | これまでに退去なし | 0日 | |

| 物件5号 | 2019/10/29 | 2019/11/14 | 15日 |

| 物件6号 | これまでに退去なし | 0日 | |

| 物件7号 | 2018/5/21 | 2018/6/18 | 27日 |

| 物件8号 | 2020/7/10 | 2020/10/8 | 89日 |

| 物件9号 | これまでに退去なし | 0日 | |

| 物件10号 | 2020/9/15 | 2020/12/1 | 76日 |

| 物件11号 | 2021/10/18 | 2021/12/10 | 52日 |

| 物件12号 | これまでに退去なし | 0日 | |

| 物件13号 | これまでに退去なし | 0日 |

退去者がでた部屋の空室期間は、最短が14日、最長が89日で平均46日でした。

2020年~2021年はコロナの影響があって、内見の問い合わせ数がとても少なかったので、コロナ前にくらべて空室期間が長めだったとおもいます。

コロナが落ち着けば空室期間がもっと改善するでしょう。

現在は満室で稼働しています。

賃貸管理会社を間違うと、空室期間の長期化の原因になります

場所がよくてワンルームタイプの物件でも、ハズレの賃貸管理会社だと空室リスクの対策が不安です。

むしろ優秀な賃貸管理会社と契約すれば、多少①②の条件が悪くても早く空室を埋めることができます。

(例)

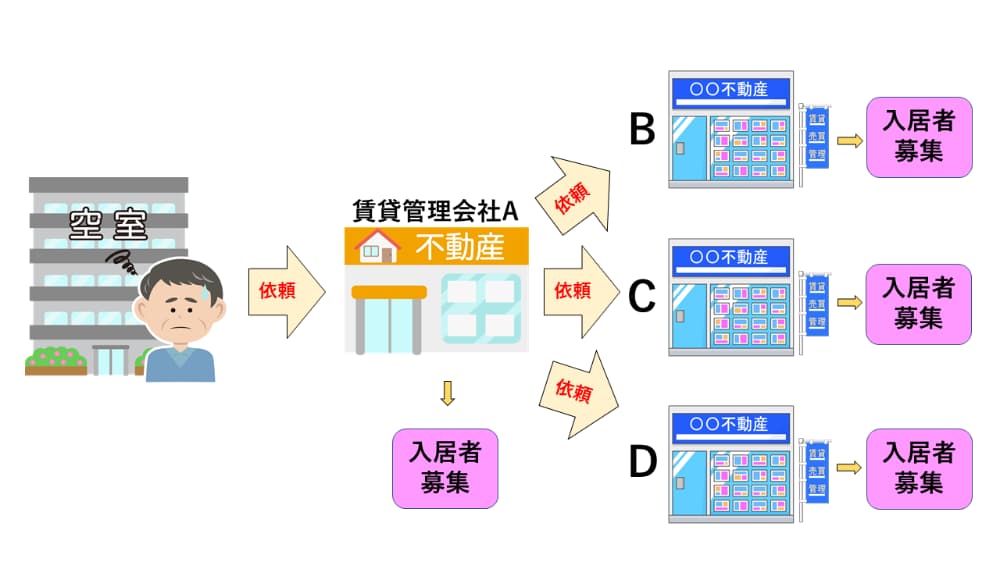

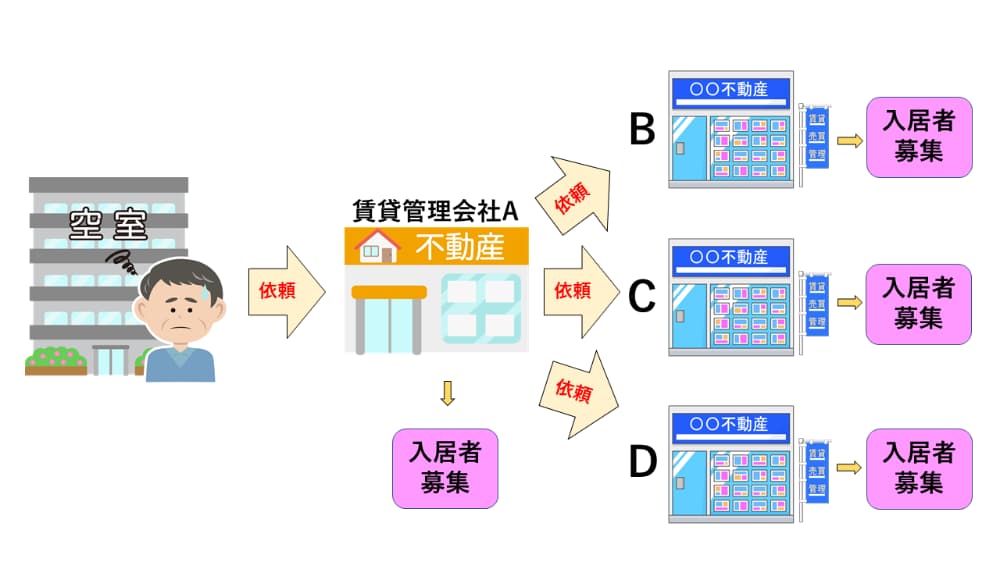

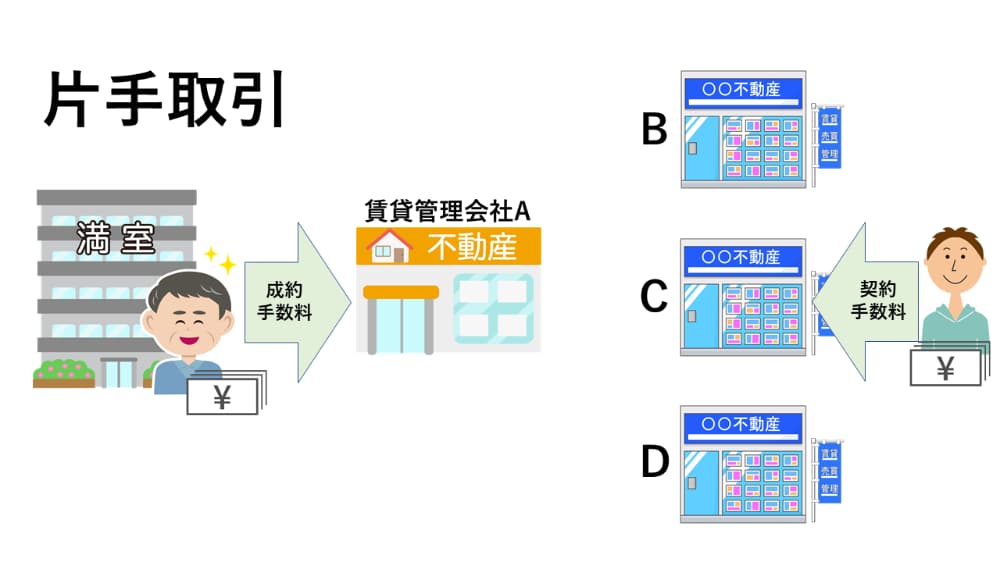

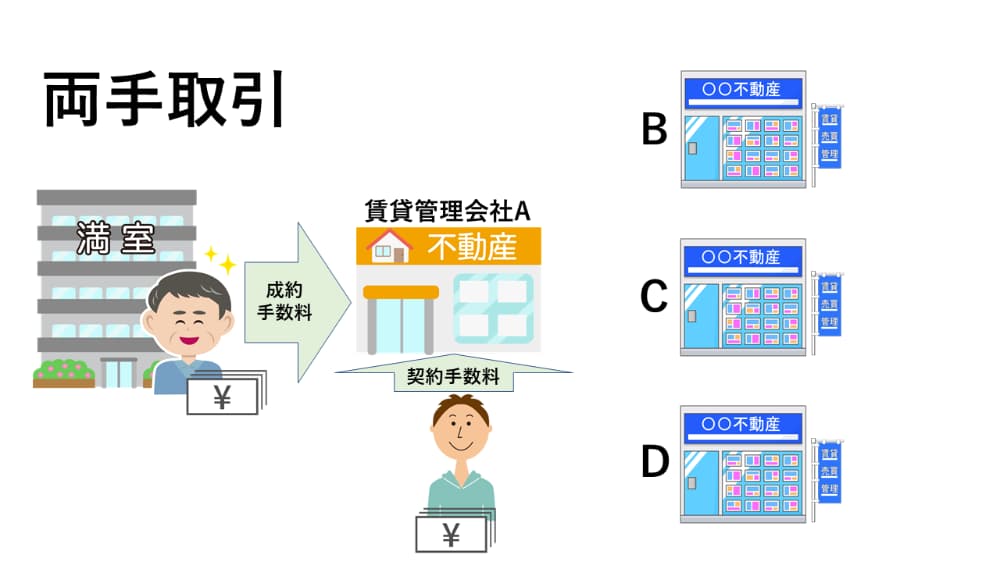

退去者がでると、オーナーが賃貸管理会社Aに入居者募集を依頼します。

ふつうは、賃貸管理会社Aが入居者を募集すると同時に、他の不動産会社B、C、Dにも募集情報をながして広く募集します。

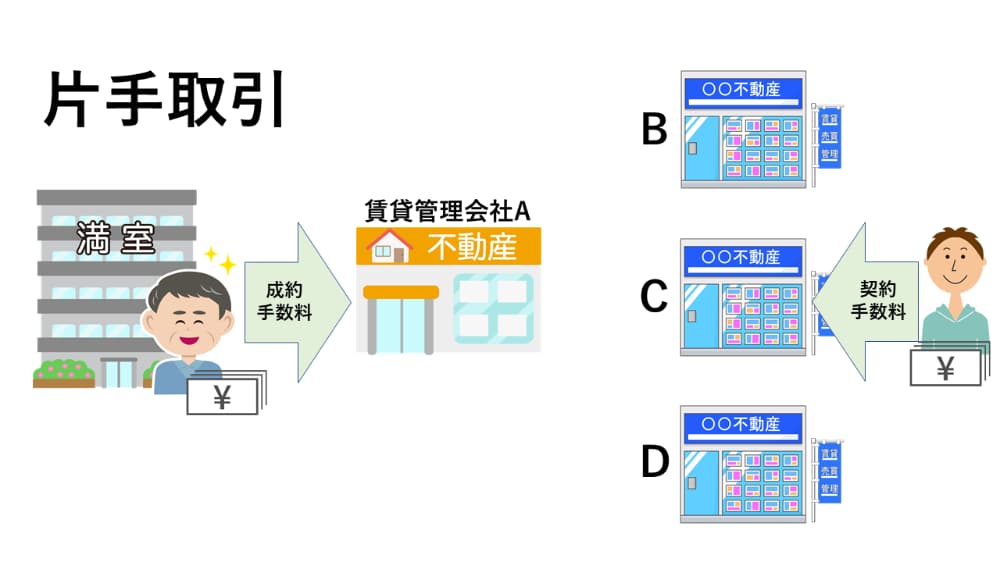

その結果、ほかの不動産会社Cで入居者がきまると、賃貸管理会社Aはオーナーから手数料をもらい、不動産会社Cは入居者から手数料をもらいます。

これを片手取引といいます。賃貸管理会社Aはオーナーからしか手数料をもらえません。

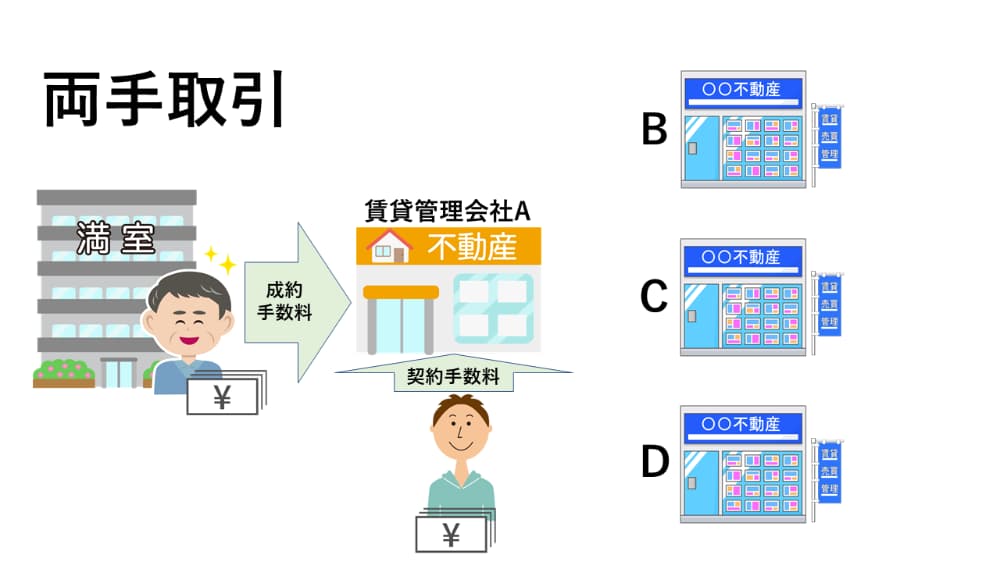

ところが、ハズレの賃貸管理会社でよくあるのが、入居者とオーナーの両方から手数料をとることを優先して、他の不動産会社に賃貸情報をながさないケースです。

これ、最悪のパターンです。

入居者が決まらなくても、『立地が厳しいですからねー、すぐには決まらないですね』とか、『募集はかけていますが、条件のいい物件が先に決まってしまいますので・・・』なーんて平気で言ってきます。

「物件が悪いから決まらないんや!」と言わんばかりです!

これでは入居者が決まるのに時間がかかりますから、オーナーは困りますよね?

でも賃貸管理会社Aはうま味があるんです。

この方法なら、かならず賃貸管理会社Aで入居者がきまるので、手数料は入居者とオーナーの両方からもらえます。

これが両手取引です。両手取引は賃貸管理会社にとっては手数料が2倍もらえるのでお得です。

でも、入居者募集を不動産会社AだけでなくB、C、D、Eと広く案内したほうが、早く入居者がきまる可能性が高いです。

ですから自社利益を優先する賃貸管理会社とは契約をしてはいけません。

ちなみに、むぎ@が契約している日本財託は、契約してくれた不動産の担当者にポイントを付与して、累計ポイントで景品と交換できる仕組みを作ってます。

これだと、不動産の担当者は日本財託からの物件を優先して紹介してくれますよね。

また、空室期間中の賃貸管理料をとらないとか、空室期間が2カ月を過ぎると査定家賃下限の80%を空室期間中払ってくれる空室保証があったりして、空室サポート体制がととのっています。

※空室保証制度は、日本財託で買った物件にのみ適用されます。

※物件購入後5年間有効です。

※最初の2か月間は保証対象外です。

(例)

日本財託が設定している査定家賃が60,000円~63,000円の場合

空室発生から3カ月目から48,000円を家賃保証として入金されます。

このように空室リスクの程度は、買った時点でほぼ決まってしまいます。

あたり前ですが、物件は慎重に選びましょう。

家賃滞納リスクは、賃貸管理会社の対応で違ってくる

正直いって、むぎ@が物件を買いだして14年たちますが、1回も家賃滞納を経験したことがないです。

ですから、どれくらい家賃滞納で困っているオーナーさんがいるかわかりません。

なので、むぎ@が契約している賃貸管理会社 日本財託のやり方を書いておきます。

日本財託がやってる家賃滞納対策はこれだ!

①賃貸業務と入居審査をする部署をわけている

入居希望者がくると、賃貸管理会社は入居審査をします。

普通は賃貸仲介業務の担当者がおこないますが、日本財託では滞納督促をおこなう債権管理部が入居審査をします。

入居者をみつけ手数料をとりたい担当者が審査をすると、入居審査が甘くなりがちですが、専門部署がチェックするので審査が甘くならない安心感があります。

ちなみに、日本財託では入居申込書の内容や本人との会話、勤務先への在籍確認などを総合的に判断して、入居申し込みの2割くらいを断ってるようです。

②家賃滞納は常習化するとナメられます。

家賃振込の未入金者に対して、翌日までにSMS(ショートメッセージ)を一斉配信してます。

そして、前月の滞納者には、引き落とし日の事前通知をして「うっかり滞納」を防止してます。

③家賃滞納保証サービス

これは不動産管理会社で対応がちがうとおもいます。

日本財託が審査した入居者が家賃を滞納したら12カ月間は100%保証してくれます。

滞納があっても、オーナーには先に家賃を振り込んでくれて、会社が入居者に督促をして家賃徴収をしてくれます。

入居前の審査で、家賃滞納リスクがありそうなひとを入居させないし、それでも家賃滞納したひとがいれば家賃を1年間保証してくれるのは心強いです。

日本財託は、家賃滞納しないひとしか審査をとおさないという自信があるんだと思います。

まとめると、家賃を滞納しそうな人を入居させない!滞納したらすぐに督促!

こういった対応を管理会社がしっかりしてくれたら、ほとんど家賃滞納は起きないとおもいます。

ワンルームマンション投資の家賃下落リスクに備えるには、どうすればいい?

東京23区ワンルームマンションの場合、新築からの10年間は年1%程度の下落率です。

ただし、下落率は年がたつほど緩やかになり、築20年~25年で下げどまります。

下落率は統計的な意味合いが強いので、実際は毎年家賃が下がるのではありません。

退去者が出て、すぐに入居者が決まらないときに家賃の値下げを検討します。

新築物件は周辺相場よりも高めの家賃で募集しますが、「新築」好きの顧客が一定数いるので、入居者が決まりやすいです。

この入居者が住んでいる限りは高めの家賃がもらえますが、退去後から雲行きが怪しくなります。

築2~3年なら高めの家賃を維持できますが、築5年以降になると立地によっては入居者が決まりにくくなります。

そうすると家賃を下げるしかないですが、新築物件はもともと周辺の相場よりも高い家賃設定ですので、周辺相場に合わせると下落幅が大きくなりやすいです。

このように家賃下落リスクを考えると新築を買うメリットはほとんどないと思います。

家賃が下がるスピードはエリアによってちがいますので、地方の物件や駅から遠い物件は注意してください。

家賃の下落は需要と供給のバランスが崩れるからおこるので、需要の多い東京23区は他エリアに比べ下落するスピードが遅いといわれています。

金利上昇リスクに備える方法は・・・?

金利上昇リスクへの究極の対策は、現金で不動産を購入するしかないですが、現実的ではないです。

そのため、金利上昇リスクはある程度受け入れるしかないとおもってます。

リスクヘッジに有効な方法は、繰上げ返済をして借金をはやく減らすことです。

不動産ローンの返済額は毎月一定ですが、その内訳は元本(借りたお金)と金利です。

返済を始めた頃は、返済額の内訳の半分以上が金利ですので、借入金はなかなか減りません。

5年、10年、15年と年月が経過すると返済額の内訳の半分以上が元本(借りたお金)になります。

ところが繰上げ返済をすることで、返済額の金利の割合を減らすことができます。

金利の割合が減ると金利上昇の影響が減るので、繰上げ返済は金利上昇リスクの対策となっています。

あとは、総資産に占める借入比率を40%以下に抑えることです。

そうすると金利上昇への耐性がかなり強いです。

ちなみに、むぎ@は借入比率が40%以上あるので、ダメな実例になります^^;

ですので、いまは繰上げ返済を毎年おこなうことに集中しています。

予定では65歳までに完済物件が6戸になるので、ここまでくると安心です。

いまは、一時的にリスクを高めに受け入れていますが、これはキャッシュフローが年間100万あるからできることです。

最悪のときは売ってしまう手もありますので、気にはしていません。

まとめ

今回は不動産投資のリスクに対する備えについてご紹介しました。

物件や賃貸管理会社によって、リスクが変わることはご理解いただけましたか?

不動産投資のゴールは、売却して売却利益をだすか、もち続けてローン返済を完了するかのどちらかです。

投資ですからリスクはあって当たり前です。

でも、投資をしないリスクもあることを知ってください。

貯金と年金だけで老後資金が十分なひとはいいですが、そうでないのに、投資も副業もしてなければ、将来にリスクを先延ばしをしてるだけです。

最後まで読んでいただきありがとうございました。